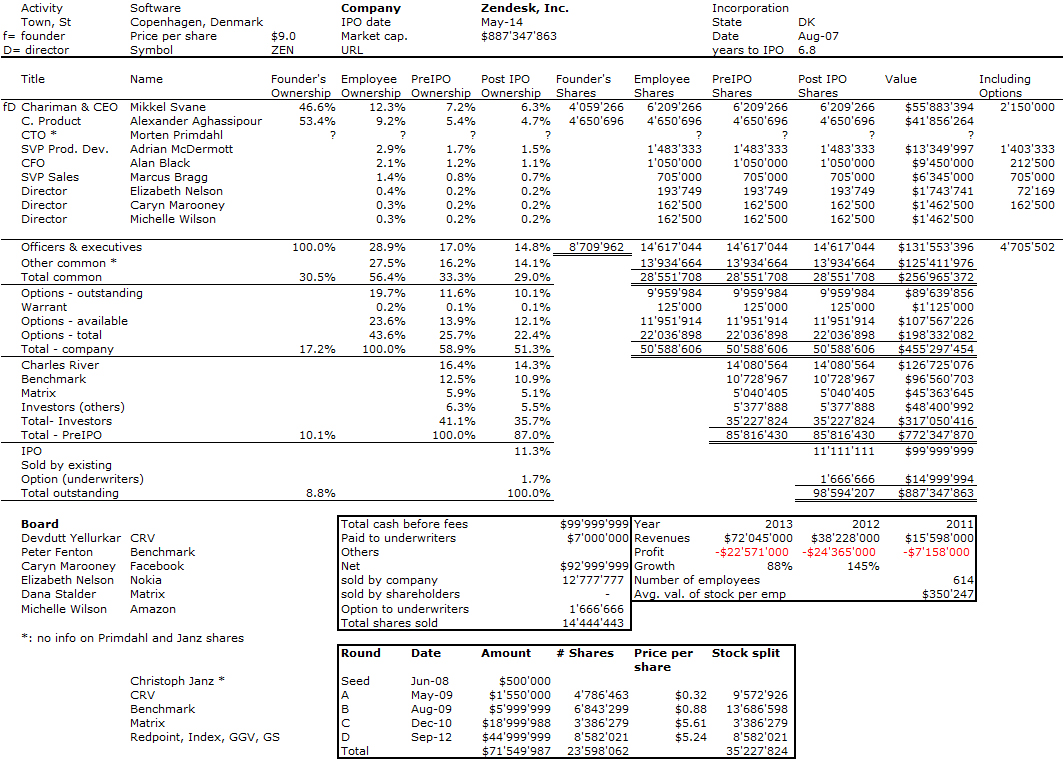

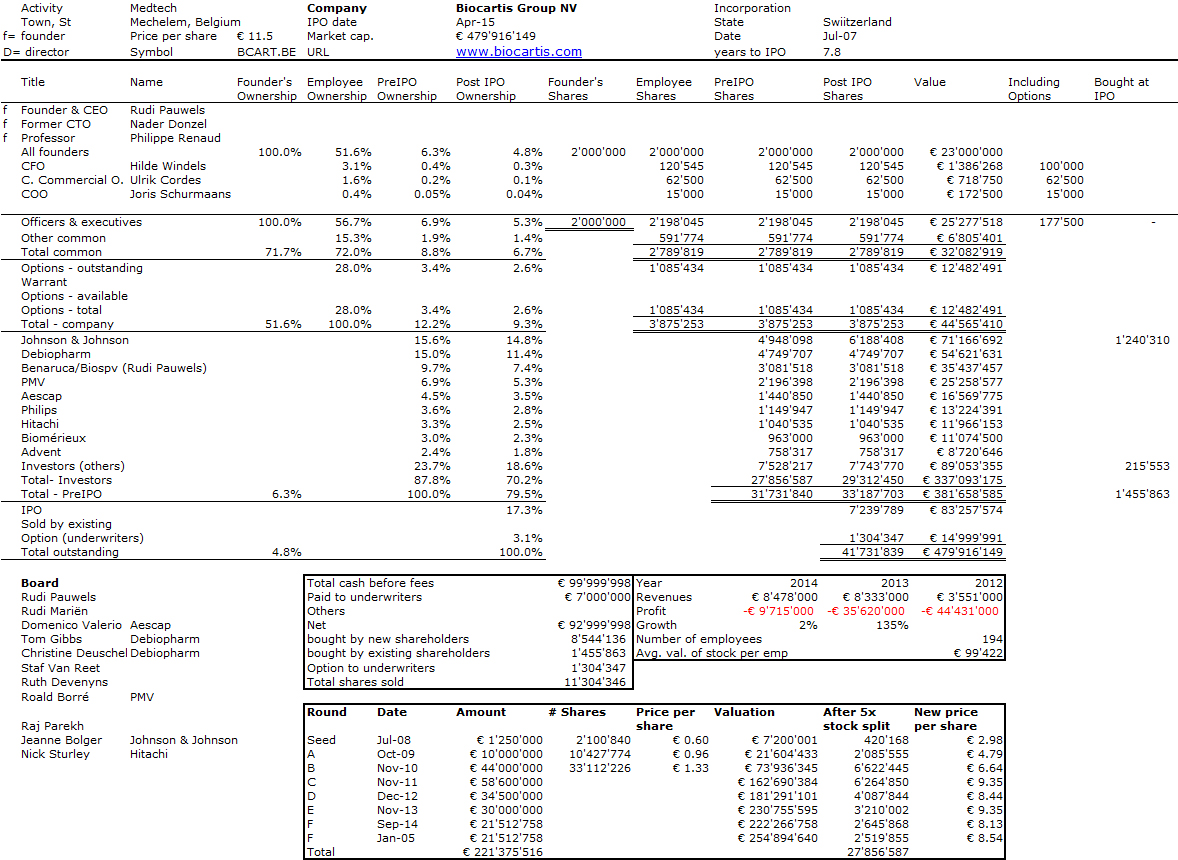

Voici le troisième rapport que je publie cet été sur les startups. Après les startups de EPFL et Stanford et les Startups, voici (je l’espère) une analyse intéressante sur la répartition des actions dans 400 startups, intitulé Equity in Startups (pdf en anglais). Voici la traduction du résumé du rapport en 4ème de couverture: les startups sont devenues en moins de 50 ans une composante majeure de l’innovation et de la croissance économique. Une caractéristique importante du phénomène a été la richesse créée pour les actionnaires des startups en incluant toutes les parties prenantes. Ceux-ci incluent les fondateurs, les investisseurs, mais aussi les employés grâce au mécanisme de stock-option et les universités par le biais de licences de propriété intellectuelle. Dans le groupe des employés, l’attribution d’actions à des managers importants comme le CEO, les vice-présidents et les autres dirigeants et les membres indépendants du conseil d’administration est également analysée. Ce rapport analyse la répartition de l’equity dans plus de 400 startups, dont la plupart étaient allées en bourse. L’auteur a l’ambition d’informer un public général sur les meilleures pratiques en matière de répartition de l’equity, en particulier à Silicon Valley, le coeur de l’innovation par les startups.

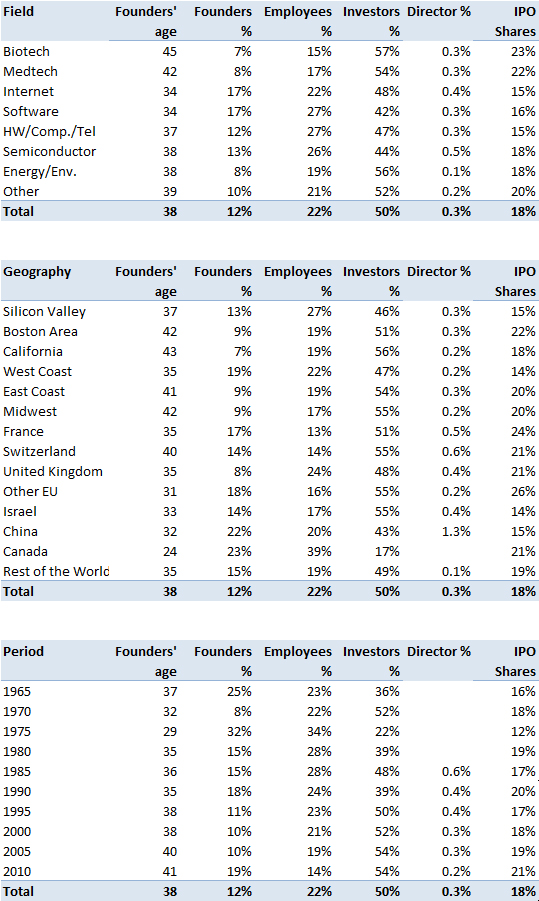

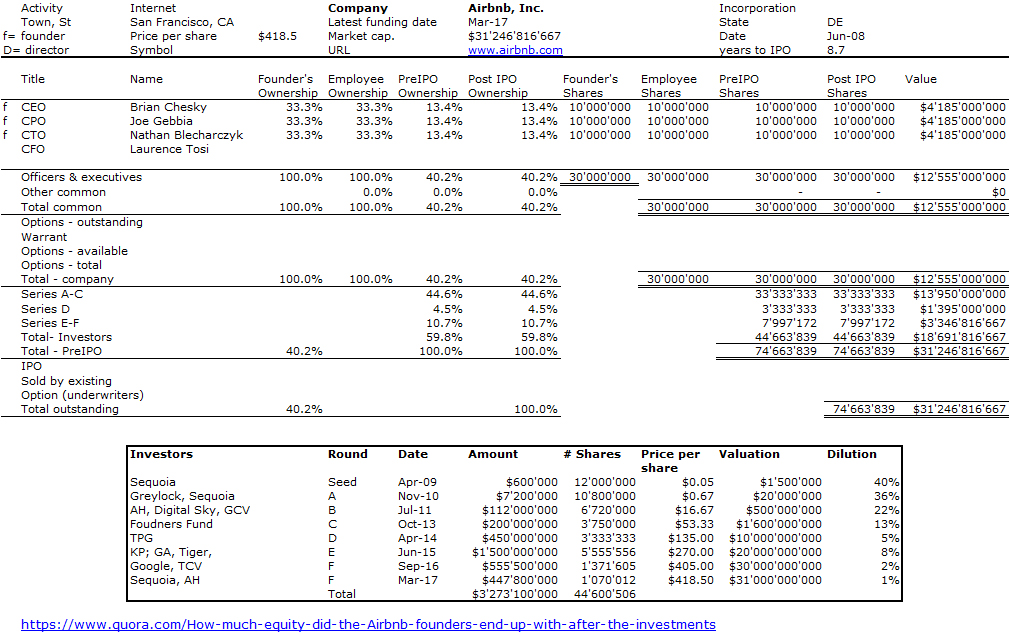

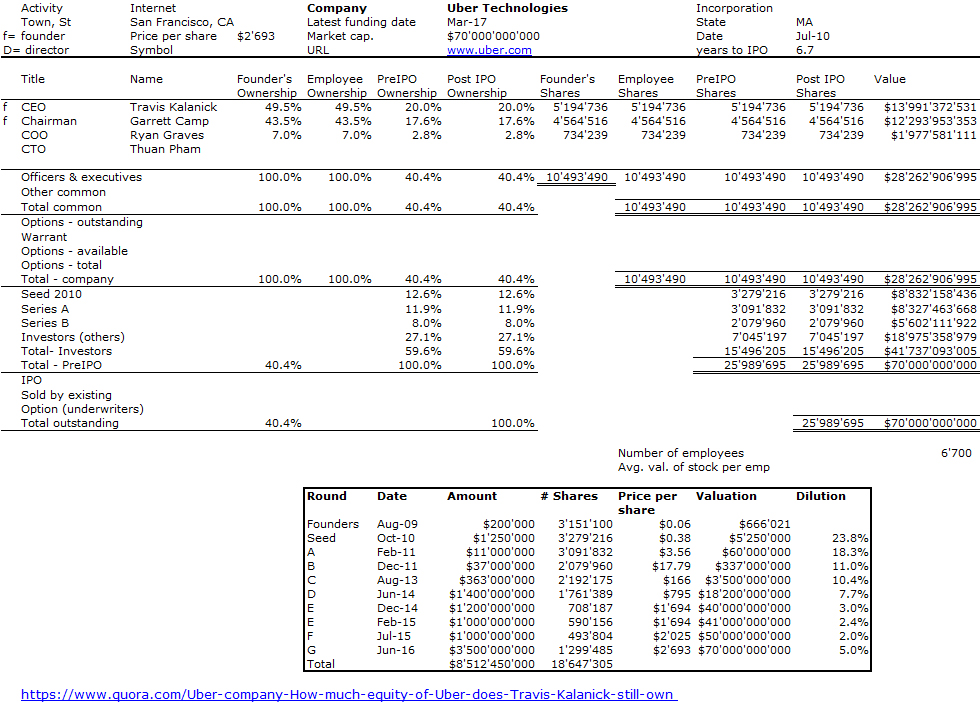

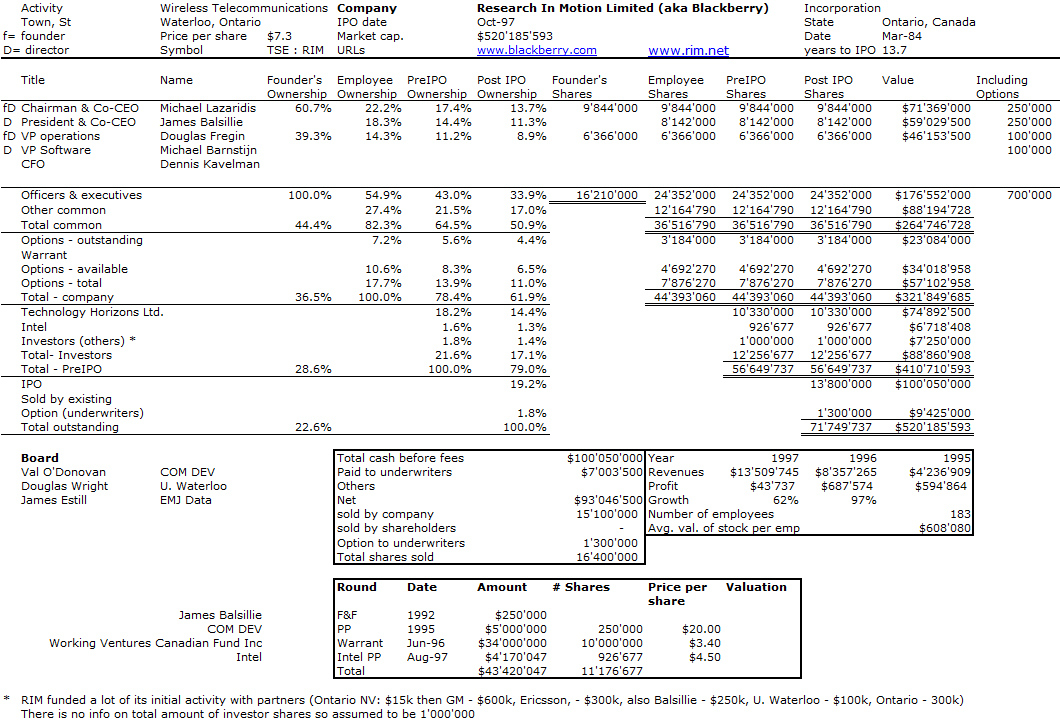

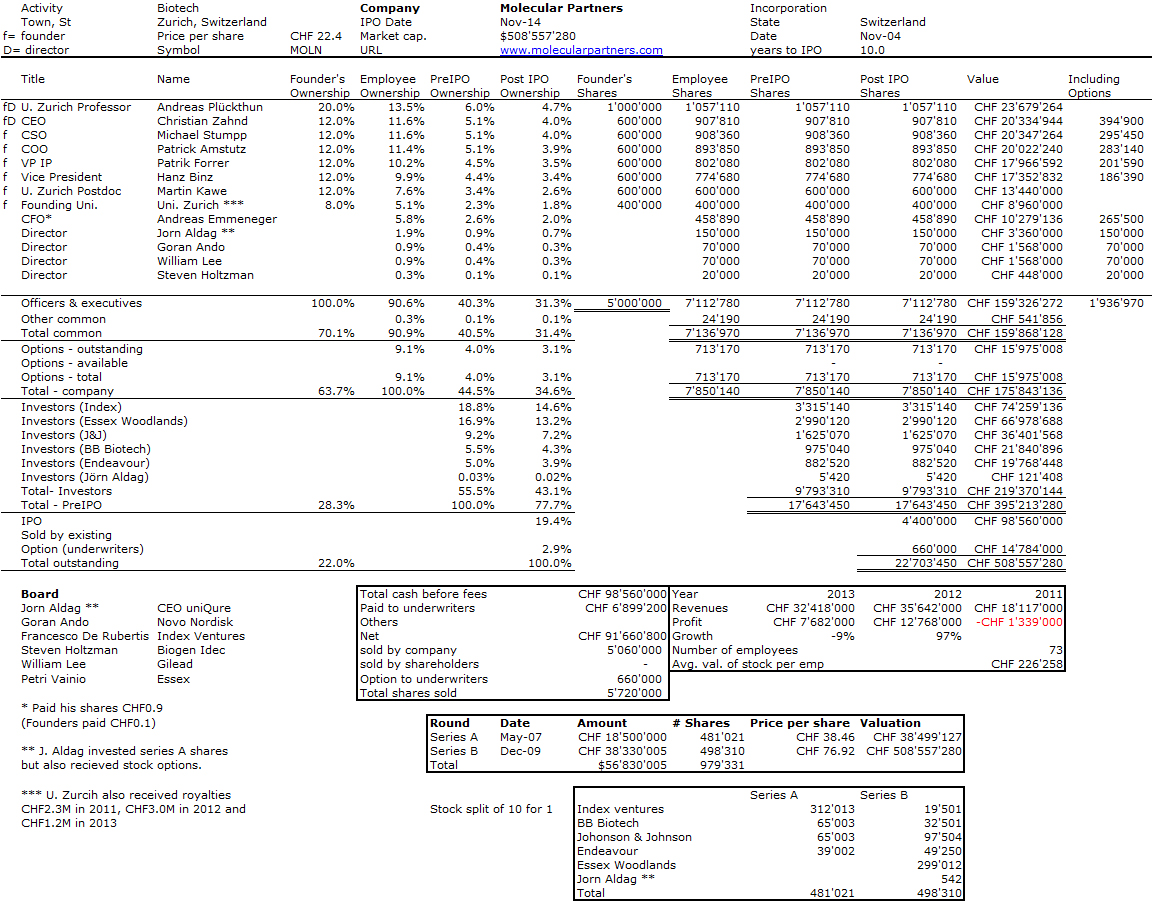

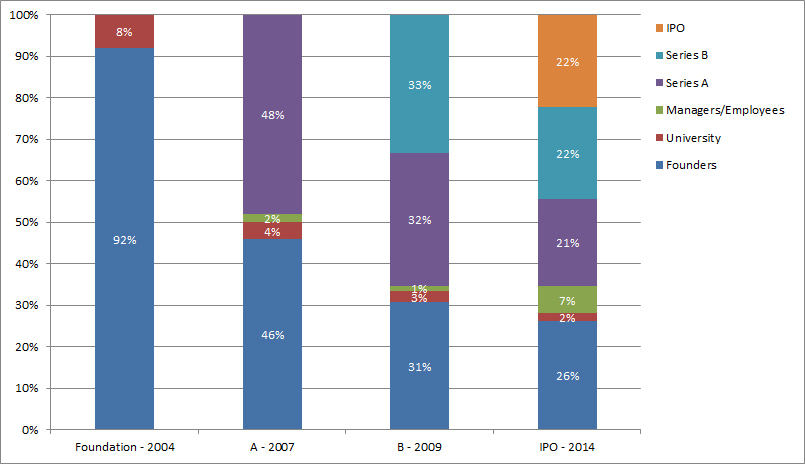

Je vous laisse découvrir ce rapport assez court qui aurait pu être beaucoup plus long si j’avais décidé d’analyser les données en détail. Je vais juste ici donner les principaux résultats. Tout d’abord les données montre que les fondateurs ont environ 10% de leur entreprise lors de l’introduction en bourse (ou d’une sortie), , tandis que les investisseurs en détiennent 50% et les employés 20%. Les 20% restants vont au grand public lors de l’introduction en bourse. Bien sûr, c’est un peu trop simpliste. Par exemple, les fondateurs gardent davantage dans les startup du domaine du logiciel et de l’Internet et moins dans la Biotech et la Medtech. Il pourrait y avoir beaucoup plus à dire, mais je laisse le lecteur se concentrer sur ce qui peut l’intéresser.

D’autres points intéressants sont les suivants:

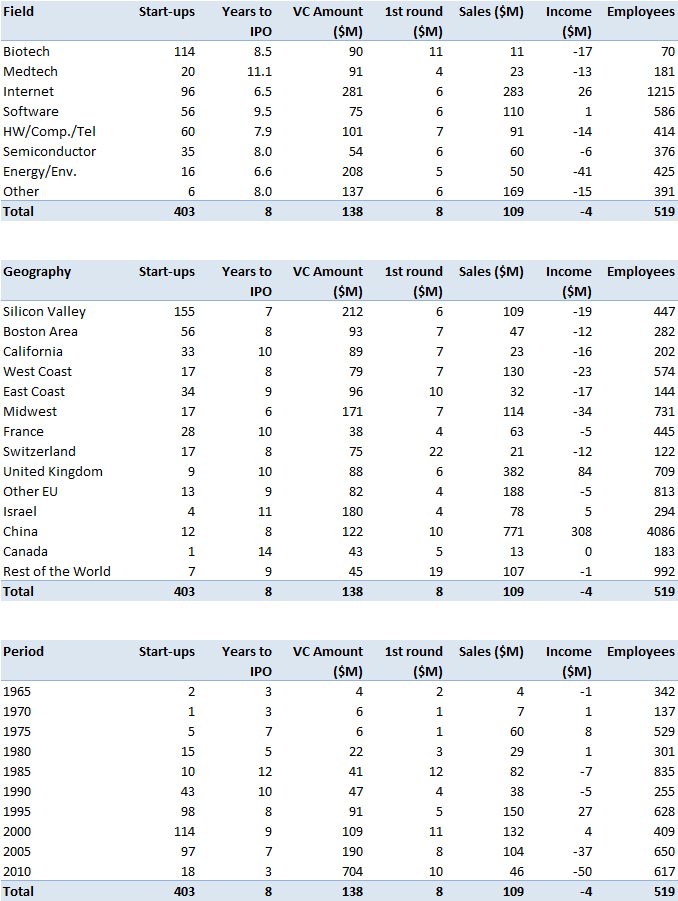

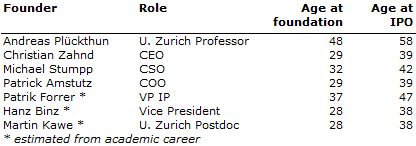

– L’âge moyen des fondateurs est de 38 ans mais plus élevé en Biotech et Medtech et plus bas dans le logiciel et l’Internet.

– Il faut en moyenne 8 ans pour aller en bourse après avoir levé 138 millions de dollars de capital-risque, dont un premier tour de 8 millions de dollars.

– En moyenne encore, les entreprises ont environ 110 millions de dollars de ventes et sont légèrement rentables, avec 500 employés lors de l’introduction en bourse. Mais là encore, il existe des différences entre logiciels et Internet qui ont plus de ventes et d’employés et des profits alors que en Biotech et Medtech, les revenus et les effectifs sont beaucoup plus faibles et les bénéfices sont négatifs.

– Le PDG détient environ 3% de la startup lors de la sortie. Ceci représente 4 fois moins que le groupe fondateur et en fonction du moment où elle (même si c’est trop souvent «il») a rejoint la startup, cela signifierait jusqu’à 20% à la création (en supposant que les fondateurs garderaient 80% et alloueraient le delta au PDG)

– Les PDG ne sont pas fondateurs dans environ 36% des cas, plus en biotechnologie (42%) et medtech (35%) que dans l’Internet (31%) et le Logiciel (25%), plus à Boston (48%) que dans la Silicon Valley (43%).

– Les vice-présidents et les dirigeants possèdent environ 1% et le directeur financier (CFO) environ 0,6% de la startup.

– Enfin, un administrateur indépendant reçoit environ 0,3% de l’equity à l’introduction en bourse. Si nous considérons à nouveau que les fondateurs sont dilués d’un facteur 8x de 100% à environ 12%, cela signifie qu’un directeur devrait avoir environ 2-3% s’il se joint au début.

– Dans le passé, les universités possédaient environ 10% de la startup lors de la création en échange d’une licence exclusive sur l’IP. Plus récemment, cela a été plutôt 5% non dilué jusqu’à un financement important (série A).