L’information fournie dans l’épisode 1 est-elle correcte? Je me suis décidé à contacter Tom perkins, le célèbre VC et il a répondu!

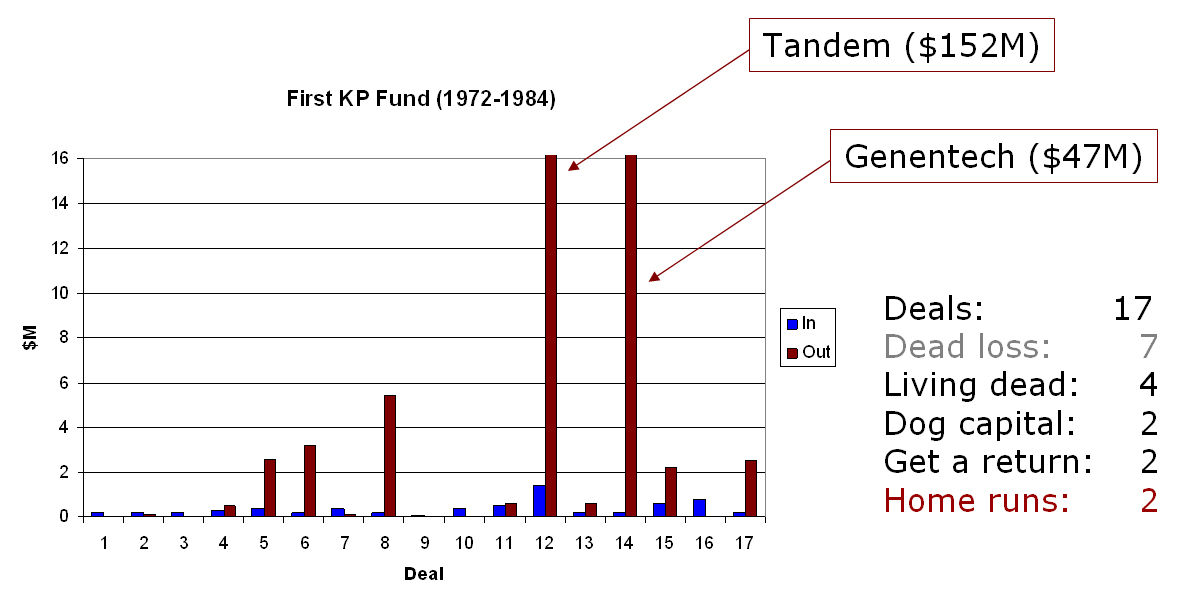

« J’ai regardé vos données mais honnêtement, je ne vois pas d’où elles viennent. Nous n’avons jamais fourni ce genre d’informations et nous aurions sans beaucoup de mal à les retrouver aujourd’hui. Je ne crois pas que nous ayons eu autant d’investissements dans ce premier fonds — dix-sept me semble beaucoup trop. Ceux dont je me souviens sont mentionnés dans mon livre. Ceci étant dit, je pense que le fonds aurait eu un retour sur investissement modeste sans Tandem et Genentech. Ce fut deux investissements essentiels car ils changèrent la manière de faire dans le VC. »

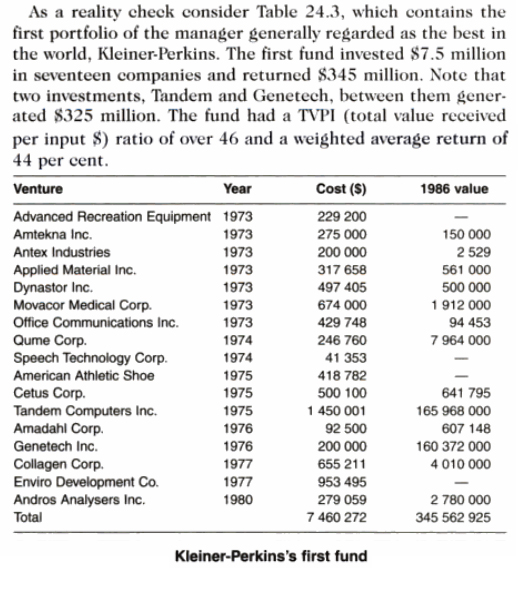

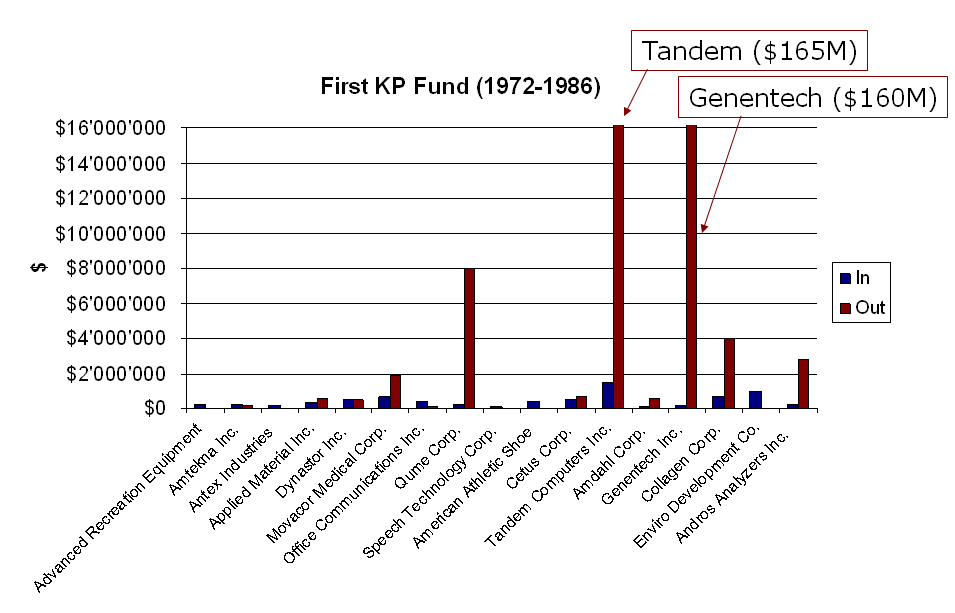

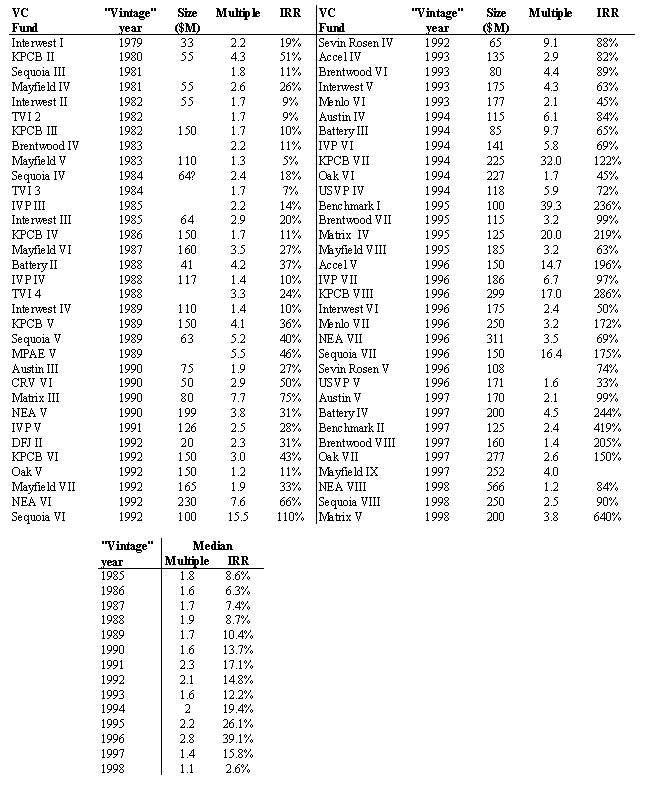

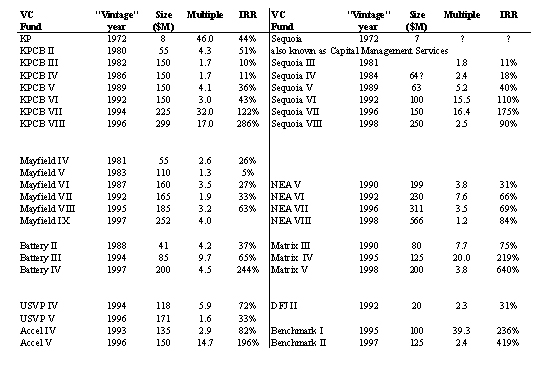

Que veut dire Perkins? Dans ces deux cas, KP a quasiment créé les sociétés avec les entrepreneurs au lieu de les financer simplement. D’où viennent donc ces chiffres? J’ai trouvé sur Google Books la table qui suit, et plus particulièrement dans le livre Enterprise and Venture Capital de Christopher Golis.

En admettant que les données soient correctes, elles sont toutefois différentes de celles que j’ai fournies, tout en restant similaires.

J’ai cherché les sociétés dont Perkins parle dans son livre. Il y est bien sûr question de Tandem et de Genentech. Perkins mentionne aussi Advanced Recreation Equipment (sous le nom de Snow-Job, une start-up qui transformait des motos en motoneiges) et American Athletic Shoe (des chaussures ressemelables). Il ajoute: « Sans surprise, les deux échouèrent ». Il cite aussi Qume comme un bon investissement.

J’ai donc demandé à Golis la source de ses informations… « I cannot remember where I got it as I actually wrote the 4th edition some 8 years ago. However I only put the table in the 4th edition. Comparing the bibiographies of the third and fourth editions I would say the source was Gompers. However Nesheim, Lewis, or Kaplan are potentially other sources. Hope this is of some help. »

Bien, bien… Pour en savoir plus, il vous faudra patienter jusqu’à l’épisode 3!