Je me suis amusé à utiliser Google Translate et à en laisser la majeure partie pour ce post que j’ai écrit initialement en anglais. Je n’ai corrigé que les choses incompréhensibles en laissant les maladresses visibles. Le résultat n’est pas inintéressant !

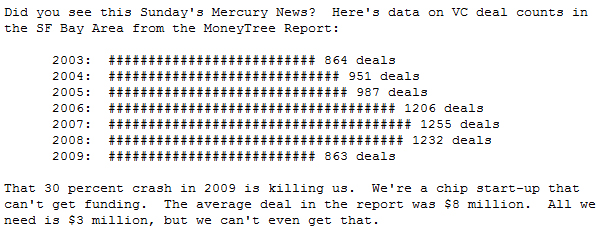

La question se pose souvent sur la différence entre les deux groupes, les business angels et investisseurs en capital-risque. La réponse simple, qui prétend que les anges viennent à l’amorçage alors que les VCs arrivent plus tard, est trompeuse. Par exemple, Google a obtenu 1 million de dollars de business angels initialement alors que Yahoo obtint son 1er million de Sequoia. En fait, les différences sont ailleurs. Un article scientifique récent, théorise certaines ces différences et je les décris ci-dessous.

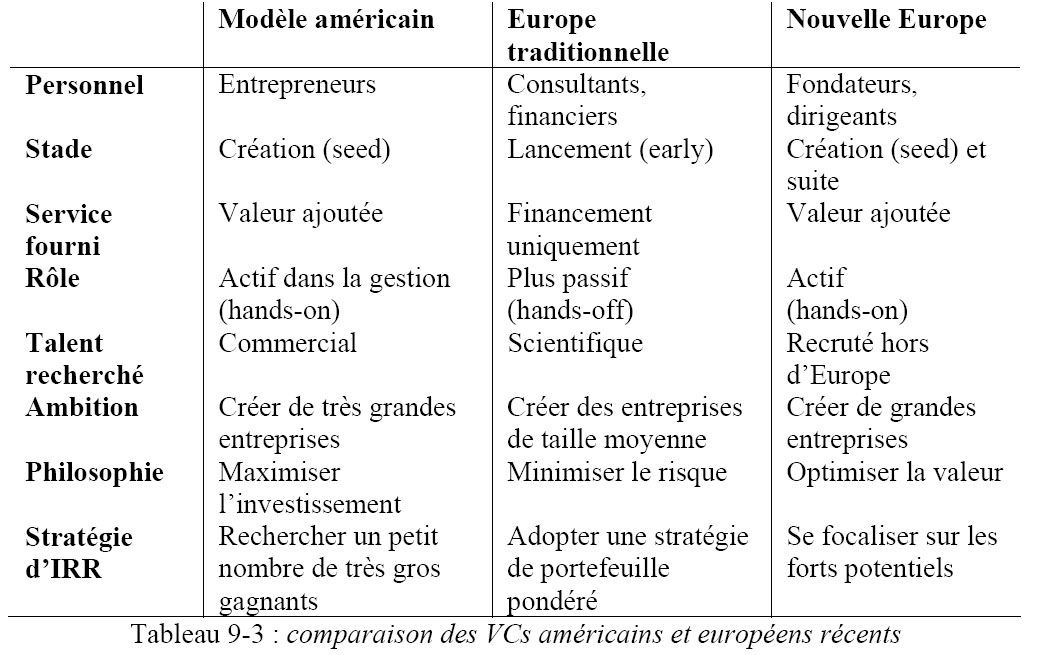

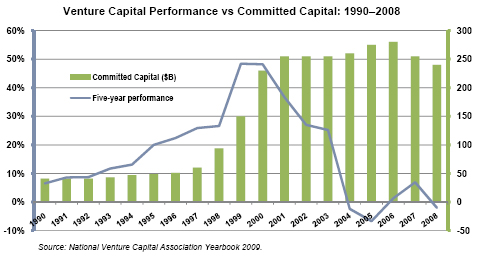

J’ai une tendance à dire que le capital-risque a été l’institutionnalisation des anges. Dans les années 60, il n’y avait pas beaucoup de capital-risque et les premiers fonds ont été construits par la syndication de l’argent ange et institutionnels. Même aujourd’hui, certains groupes d’anges syndiquent leur argent et ressemblent à du capital-risque. Alors, ils sont en effet assez similaires.

L’article universitaire récent que je viens de mentionner est «résultats de prévision et de contrôle dans l’incertitude: une analyse par les business angels», écrit par Wiltbalm, Read, Dew et Sarasvathy et publié dans le Journal of Business Venturing. Pour des questions de copyright, je ne suis pas sûr que vous pourrez accéder au papier, mais vous pouvez essayer en cliquant sur l’image ci-dessous.

Les auteurs définissent les investisseurs providentiels comme «une personne fortunée qui agit comme un investisseur en capital risque informel». Capital-risque informel et business angel institutionnel ; voilà deux définitions assez proches. L’un gère son argent directement, l’autre gère l’argent des autres. Mais il ya beaucoup plus que cela. Oubliez les conditions dans les « feuilles terme ». Ils sont devenus très similaires, même si certains pensent que les anges sont des partenaires plus simples. Vous trouverez des gens bons et mauvais dans les deux groupes. Le document que j’ai mentionné ci-dessus est très intéressant à un autre niveau. Il classe les investisseurs dans les deux groupes. Je simplifie certainement car ces documents académiques sont souvent trop détaillés pour un blog!

D’un côté, les auteurs affirment que vous avez les investisseurs qui se concentrent sur la prédiction, de l’autre côté, ceux qui insistent sur le contrôle. Prédiction signifie ici vous voyez une opportunité d’affaires à long terme et de déployer les ressources nécessaires pour cette ambition. Contrôle signifie que vous ne vous attachez pas au long terme mais que vous prévoyez à court terme et vous agissez comme vous apprenez. Pas réellement besoin d’un plan d’affaires. Permettez-moi d’utiliser les termes des auteurs :

« Stratégies prédictive impliquent des études de marché en utilisant des outils formels tels que des enquêtes, des modèles détaillés financiers et des calculs minutieux des risque-rendement ajusté prévus, etc, et sont très familiers à pratiquement toute personne impliquée dans la rédaction de plans d’affaires … Cependant, une forte incertitude peut réduire l’exactitude et l’utilité de la prévision … Un concept suggère que, dans la mesure où vous pouvez contrôler le futur, vous n’avez pas besoin de prévoir. Ces acteurs commencent avec qui ils sont, ce qu’ils savent et ce qu’ils connaissent, plutôt que par une vision prédéterminée ou validée par l’ »opportunité ». Cela signifie qu’ils n’évaluent pas les opportunités fondées sur le rendement attendu. Au contraire, ils travaillent avec tous les intéressés. En d’autres termes, ceux qui s’engagent à aider, à déterminer ce que l’entreprise va faire. Les gens travaillent sur des choses sous leur contrôle, s’emploient à étendre la zone de choses qu’ils ne peuvent matériellement contrôler, éliminant ainsi la nécessité de prévoir l’avenir. »

Quelles sont les implications de ces deux stratégies?

Les auteurs affirment ce qui suit: « Les résultats montrent que l’insistance sur les stratégies de contrôle est fortement corrélée à moins d’échecs alors que les investisseurs qui insistent sur la prévision font des investissements sensiblement plus importants, mais ne connaissent pas plus de homeruns (des gros succès). Nous avons constaté que les investisseurs providentiels qui exerçait une diligence supérieure connu beaucoup plus de homeruns et plus d’échecs également (donc moins de sorties modérées). En outre, les investisseurs providentiels qui ont davantage participé à leurs projets, après l’investissement, ont connu moins de sorties négatives. Étonnamment, nous avons constaté que les investisseurs qui se sont concentrés sur les opportunités très tôt (seed, amorçage) ont connu moins de sorties négatives. Ces résultats soulèvent d’importantes considérations sur l’utilisation de la prévision et de contrôle dans des contextes très incertains. Comprendre l’utilisation différentielle de ces approches stratégiques pourrait être pertinent non seulement pour les investisseurs providentiels, mais aussi pour les sociétés de capital risque, les entrepreneurs des sociétés, et les managers qui prennent des décisions dans des situations très incertaines ».

Ces implications sont très intéressantes et aussi surprenantes. Si je comprends pleinement les avantages de la stratégie de contrôle, il semble surprenant qu’un homerun vienne avec une stratégie conservatrice. Mais le contrôle ne signifie pas conservateur, cela signifie plus pragmatique. Ceci est ma compréhension de la chose.

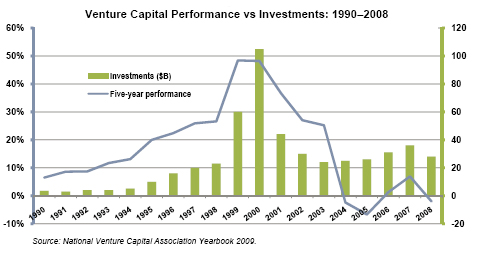

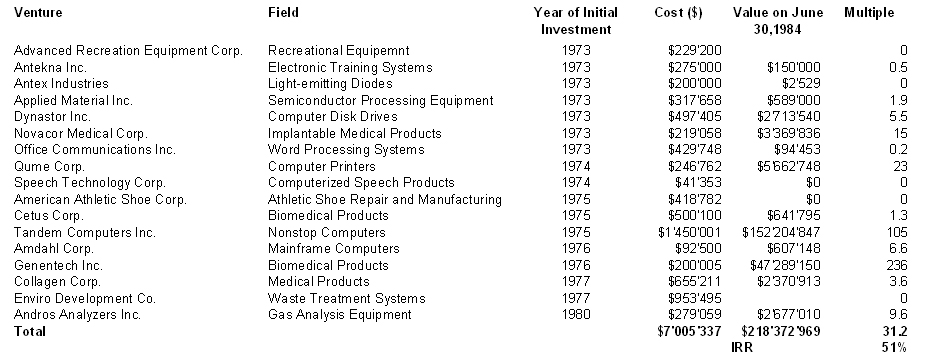

Pour ceux qui ont lu mon livre, vous vous rappelez peut-être l’analyse du capital-risque que j’avais empruntée à Tim Cruttenden. Je vois des similitudes entre sa description et les deux catégories sauf que Cruttenden s’attend à plus de homeruns (et plus d’échecs), avec des stratégies agressives. Que pensez-vous?