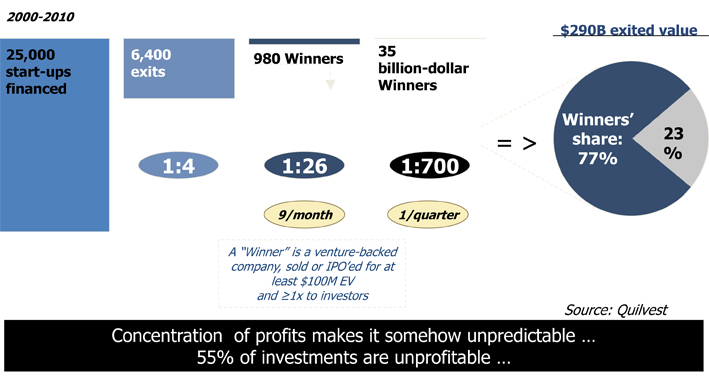

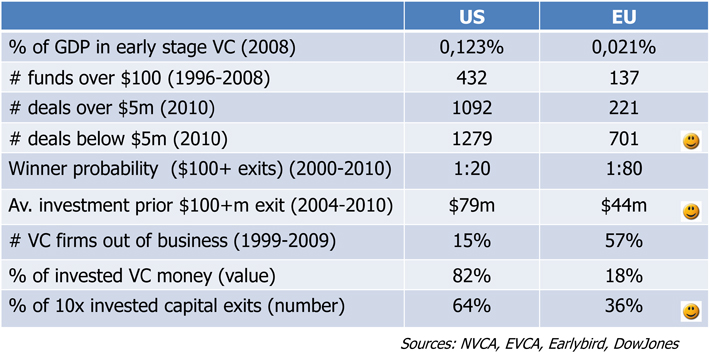

Une très brève note sur une excellente présentation de Jean-David Chamboredon, partenaire du fonds ISAI intitulée Funding Innovation in Europe. J’en retiens deux slides qui montrent l’une le taux de succès de l’investissement dans une start-up, l’autre abordant un sujet qui m’est cher, la comparaison du VC en Europe et aux USA. Merci à ma collègue Marie-Laure de m’avoir mentionné cette étude 🙂

Archives par étiquette : Capital-risque

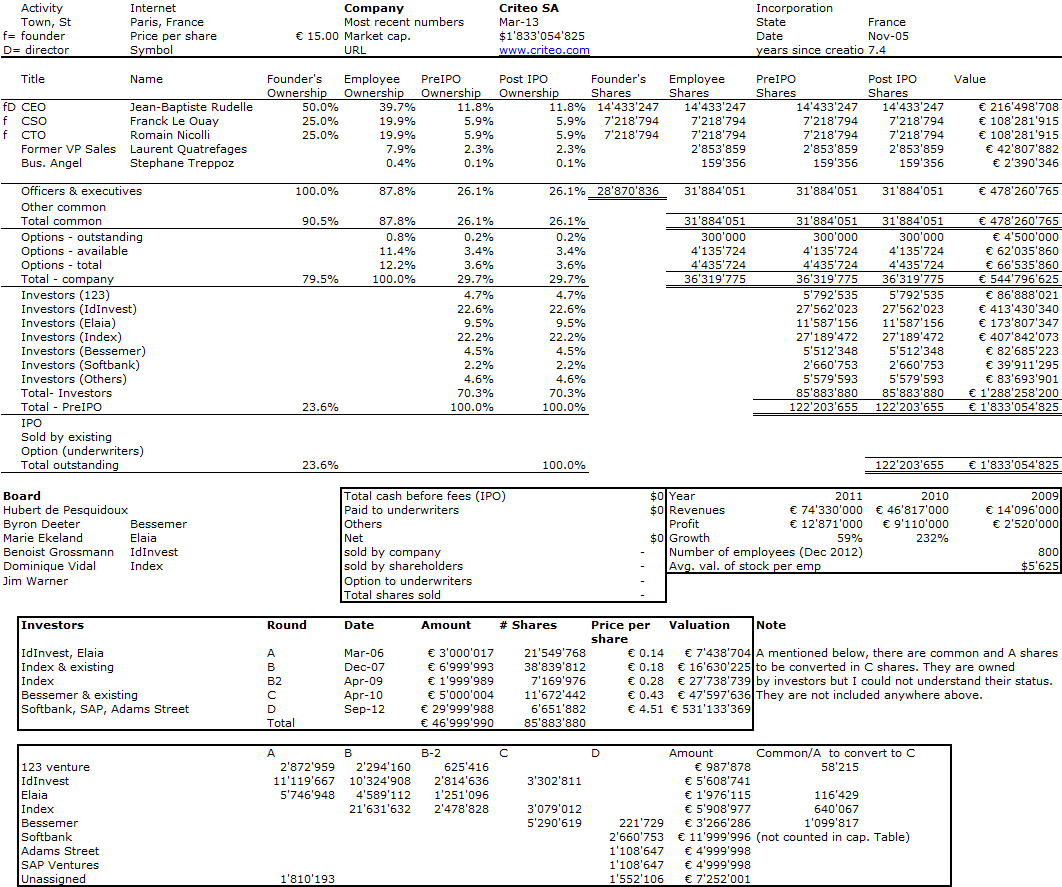

Que vaut Criteo?

Criteo est la dernier succès européen en date. Pas encore, diront certains, mais ses chiffres sont impressionnants. Comment le savoir? Eh bien en France, le Registre du Commerce fournit beaucoup de données, si vous êtes prêt à payer une petite somme (environ 10 € par document que vous téléchargez). Il est possible de connaître les tours de financement, les revenus, les fondateurs. Ce ne fut pas aussi facile que je l’imaginais et peut-être j’aurais dû acheter d’autres documents. (les chiffres de revenus ne sont pas ceux que j’avais lus. Les parts des actionnaires sont sans doute imprécises. Mais cela me semble suffisant.)

Je sais aussi que les personnes impliquées n’aiment pas toujours de telles publications. La richesse, l’argent sont des sujets tabous, en France en particulier. Ce qui est important c’est le message de la création de valeur que les entrepreneurs et leurs investisseurs contribuent à créer pour les autres. Comme je l’ai copié du livre Slicing Pie récemment: « Les entrepreneurs donnent la sécurité aux autres personnes, ils sont des générateurs de bien-être social. Le pays a besoin d’entrepreneurs, le monde a besoin d’entrepreneurs. Sans eux, pas grand chose ne se passerait. En dépit de la vie trépidante et le rôle important des entrepreneurs, la plupart des gens ne vont jamais devenir entrepreneurs. Pour la plupart des gens, la vie est trop risquée. La plupart des gens ne peut pas gérer l’ambiguïté. La plupart des gens ont peur de l’échec. Tout entrepreneur échoue plus souvent qu’il ne réussit. »

Donc, je publie ici encore, un de mes outils préférés, la table de capitalisation de Criteo avec ses tours de financement (47M€ levés), ses revenus (au moins 74M€ en 2011), ses investisseurs et ses fondateurs. Mais la richesse est virtuelle, elle correspond à un prix par action de 15€, soit plus de 3 fois le prix payé par les investisseurs de la série D …

Je ne pense pas que le voyage de Criteo fut facile et simple. Quand j’ai entendu parler de la société pour la première fois, elle développait des systèmes de recommandation, et non pas du « reciblage personnalisé ». Elle a connu son Plan B et le Pivot qui lui est connexe. Alors voilà, avec mes excuses pour les erreurs et/ou frustrations.

Voici quelques articles de presse récents:

– Criteo va s’introduire en bourse aux Etats-Unis cette année

– Criteo Nabs $40 Million in Funding at $800 Million Valuation

– Criteo Hires Bank for Imminent IPO

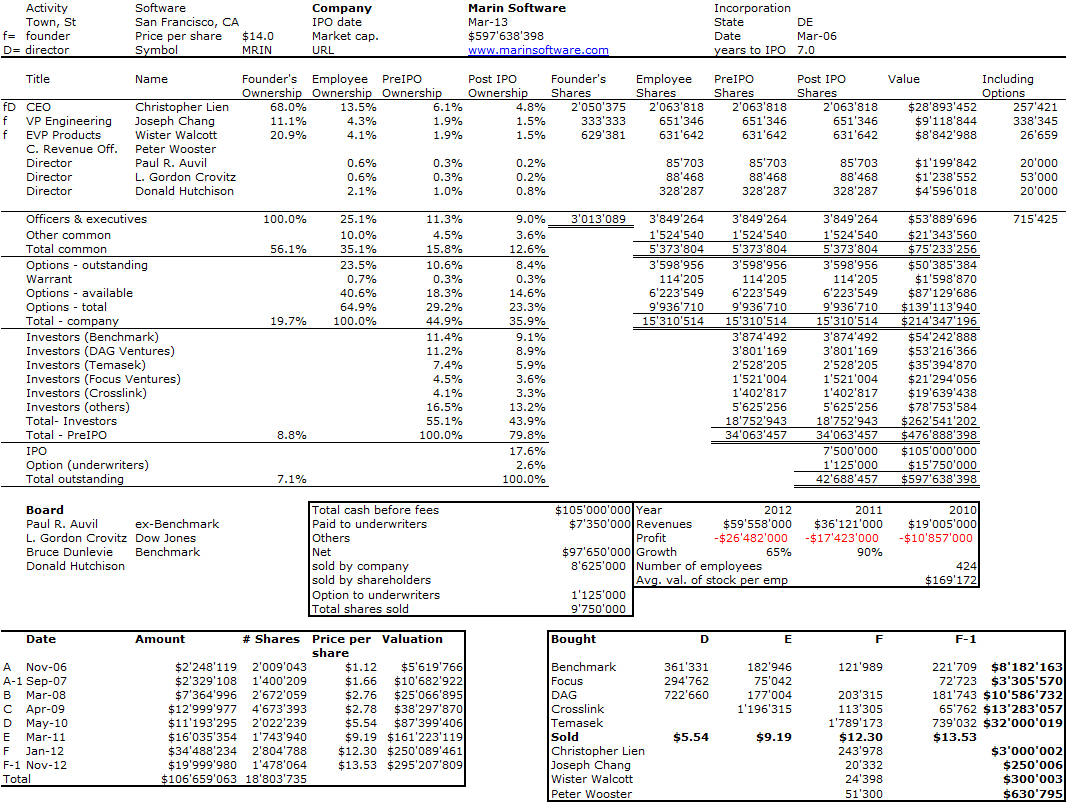

Ce dernier article mentionne Marin Software, start-up qui veint de faire son IPO et qui est dans un domaine proche de Critoe. La comparaison n’est pas inintéressante.

Les milliardaires de la technologie en 2013

En 2007, j’avais fait le même exercice, c’est à dire extraire de la liste des milliardaire de Forbes, ceux qui avaient un lien avec la technologie. J’ai trouvé par hasard la liste Forbes 2013 et j’ai fait le même exercice. Encore une fois les Etats-Unis dominent et le mot est faible. L’Europe en a 8, tandis que les Etats-Unis 63 …

Ce qui change dans la liste par rapport aux Milliardaires Technologistes de 2007 sont les nouveaux venus, les gagnants du web2.0: Facebook, LinkedIn, Twitter et Groupon, sans oublier GoDaddy!

En haut: les milliardaires de Facebook. En bas: les fondateurs de Linkedin, Twitter, Groupon, GoDaddy et enfin Laurene Powell Jobs.

De plus, l’âge moyen est de 57 ans mais l’âge des milliardaires de l’internet est de 46!

| # | Name | Origin | Company | Field | Wealth ($B) | Age |

| 2 | Bill Gates | USA | Microsoft | Software | 67 | 57 |

| 5 | Larry Ellison | USA | Oracle | Software | 43 | 68 |

| 19 | Jeff Bezos | USA | Amazon.com | Internet | 25.2 | 49 |

| 20 | Larry Page | USA | Internet | 23 | 39 | |

| 21 | Sergey Brin | USA | Internet | 22.8 | 39 | |

| 49 | Michael Dell | USA | Dell | Hardware | 15.3 | 48 |

| 51 | Steve Ballmer | USA | Microsoft | Software | 15.2 | 56 |

| 53 | Paul Allen | USA | Microsoft | Software | 15 | 60 |

| 66 | Mark Zuckerberg | USA | Internet | 13.3 | 28 | |

| 94 | Ernesto Bertarelli | CH | Merck Serono | Biotech | 11 | 47 |

| 98 | Laurene Powell Jobs | USA | Apple | Hardware | 10.7 | 49 |

| 122 | Hasso Plattner | D | SAP | Software | 8.9 | 69 |

| 123 | Hansjoerg Wyss | CH | Synthes | Medical devices | 8.7 | 78 |

| 123 | Pierre Omidyar | USA | Ebay | Internet | 8.7 | 45 |

| 138 | Eric Schmidt | USA | Internet | 8.2 | 57 | |

| 145 | Patrick Soon-Shiong | USA | Abraxis | Pharmaceuticals | 8 | 61 |

| 154 | James Goodnight | USA | SAS | Software | 7.7 | 70 |

| 156 | Klaus Tschira | D | SAP | Software | 7.5 | 72 |

| 179 | Xavier Niel | F | Free | Internet | 6.6 | 45 |

| 182 | Dietmar Hopp | D | SAP | Software | 6.5 | 72 |

| 262 | David Duffield | USA | Peoplesoft | Software | 4.8 | 72 |

| 316 | Gordon Moore | USA | Intel | Hardware | 4.1 | 84 |

| 353 | Dustin Moskovitz | USA | Internet | 3.8 | 28 | |

| 353 | John Sall | USA | SAS | Software | 3.8 | 64 |

| 363 | Jeffrey Skoll | USA | Ebay | Internet | 3.7 | 48 |

| 376 | Barbara P. Johnson | USA | Johnson & Johnson | Medical devices | 3.6 | 76 |

| 437 | Reid Hoffman | USA | Internet | 3.1 | 45 | |

| 437 | Alain Merieux | F | Biomerieux | Pharmaceuticals | 3.1 | 75 |

| 503 | Ronda Stryker | USA | Stryker Corp. | Medical devices | 2.8 | 58 |

| 503 | Andy v. Bechtolsheim | USA/D | Internet | 2.8 | 57 | |

| 527 | John Doerr | USA | KPCB | Venture capital | 2.7 | 61 |

| 527 | Elon Musk | USA | Tesla Motors | Hardware | 2.7 | 41 |

| 554 | Marc Benioff | USA | Salesforce.com | Software | 2.6 | 48 |

| 554 | Jack Dangermond | USA | ESRI | Software | 2.6 | 67 |

| 554 | Phillip Frost | USA | Key Pharma, Ivax | Pharmaceuticals | 2.6 | 76 |

| 554 | David Sun | USA | Kingston Technology | Hardware | 2.6 | 61 |

| 554 | John Tu | USA | Kingston Technology | Hardware | 2.6 | 72 |

| 613 | Mark Cuban | USA | Broadcast.com | Internet | 2.4 | 54 |

| 641 | Ray Dolby | USA | Dolby Laboratories | Hardware | 2.3 | 80 |

| 641 | Ralph Dommermuth | D | United Internet | Internet | 2.3 | 49 |

| 670 | Michael Moritz | USA | Sequoia | Venture capital | 2.2 | 58 |

| 670 | Eduardo Saverin | USA/Bra | Internet | 2.2 | 30 | |

| 736 | Sean Parker | USA | Internet | 2 | 33 | |

| 785 | Romesh T. Wadhwani | USA | Aspect | Software | 1.95 | 65 |

| 792 | Meg Whitman | USA | Ebay | Internet | 1.9 | 56 |

| 831 | Hans-Werner Hector | D | SAP | Software | 1.8 | 73 |

| 831 | Thomas Siebel | USA | Siebel | Software | 1.8 | 60 |

| 882 | David Filo | USA | Yahoo | Internet | 1.7 | 46 |

| 882 | Henry Samueli | USA | Broadcom | Hardware | 1.7 | 58 |

| 882 | David Cheriton | USA/Can | Internet | 1.7 | 61 | |

| 922 | Kavitark Ram Shriram | USA | Venture capital | 1.65 | 56 | |

| 931 | Craig McCaw | USA | McCaw Telecom | Telecom | 1.6 | 63 |

| 931 | Pat Stryker | USA | Stryker Corp. | Medical devices | 1.6 | 56 |

| 931 | Peter Thiel | USA | Paypal, Facebook | Internet | 1.6 | 45 |

| 965 | Irwin Jacobs | USA | Qualcomm | Hardware | 1.55 | 79 |

| 974 | Vinod Khosla | USA | KPCB, Khosla | Venture capital | 1.5 | 58 |

| 974 | Bob Parsons | USA | Go Daddy | Internet | 1.5 | 62 |

| 974 | Jerry Yang | USA | Yahoo | Internet | 1.5 | 44 |

| 1031 | John Brown | USA | Stryker Corp. | Medical devices | 1.4 | 78 |

| 1031 | Steve Case | USA | AOL | Internet | 1.4 | 54 |

| 1031 | Henry Nicholas, III. | USA | Broadcom | Hardware | 1.4 | 53 |

| 1107 | Mark Stevens | USA | Sequoia | Venture capital | 1.3 | 53 |

| 1107 | Jon Stryker | USA | Stryker Corp. | Medical devices | 1.3 | 54 |

| 1107 | Nicholas Woodman | USA | GoPro | Hardware | 1.3 | 37 |

| 1161 | Graham Weston | USA | Rackspace | Internet | 1.25 | 49 |

| 1175 | Jim Breyer | USA | Accel | Venture capital | 1.2 | 51 |

| 1175 | Robert Duggan | USA | Computer Motion | Medical devices | 1.2 | 68 |

| 1268 | James Clark | USA | Netscape | Internet | 1.1 | 68 |

| 1268 | Jack Dorsey | USA | Twitter, Square | Internet | 1.1 | 36 |

| 1268 | Eric Lefkofsky | USA | Groupon | Internet | 1.1 | 43 |

| 1342 | John Morgridge | USA | Cisco | Hardware | 1 | 79 |

L’HOMME QUI NE CROYAIT PAS AU HASARD: un excellent thriller dans le monde des start-up

Aujourd’hui, Peter Harboe-Schmidt présente L’HOMME QUI NE CROYAIT PAS AU HASARD la traduction en français de son thriller The Ultimate Cure. J’avais en son temps dit tout le bien que je pensais de ce roman dans le monde des start-up. N’hésitez pas à vous joindre au vernissage cet après-midi, sur le campus de l’EPFL.

Je ne sais pas comment sera traduit cet extrait que j’avais fait de la version anglaise: « Prend ta start-up par exemple. Pourquoi t’es tu lancé? Si tu analysais le pour et le contre, tu ne le ferais sans doute jamais. Mais ton intuition t’y a poussé, en sachant que tu en tirerais une expérience positive. Ai-je raison? » Martin réfléchit à ce qui l’a poussé vers un monde qui de temps en temps ressemblait à un asile de fous. Comme un monde parallèle, avec quelques ressemblances avec le nôtre, juste beaucoup plus rapide et intense. Des gens essayant de réaliser leur rêve dans un monde incertain et pleins d’inconnu, travaillant sans compter, sacrifiant leur vie privée, courant à côté de ces autres start-up high-tech. Les instruments médicaux, les moteurs de recherche Internet, les télécom, les nanotechnologies et tous les autres recherchant la même chose: l’Argent. Pour faire tourner l’horloge du succès un peu plus vite. « C’est drôle que tu dises cela, » dit finalement Martin. « J’ai toujours pensé à cette start-up comme une évidence. Je n’ai jamais essayé de la justifier de quelque manière que ce soit. »

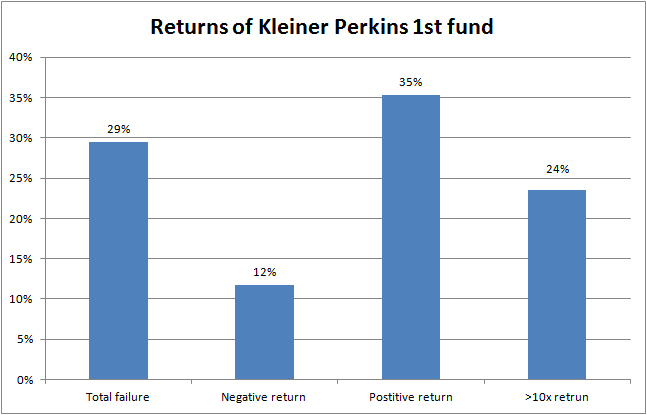

Le secret du capital-risque: 3 start-up sur 4 échouent

Dans un article récent du Wall Street Journal, il est affirmé que le capital-risque réussit beaucoup moins qu’on ne le pensait: 3 start-up sur 4 échouent. Eh bien, je suis surpris par la surprise. J’ai fait quelques copier-coller du papier ci-dessous, et j’ai mis en gras les choses que je trouve intéressantes. Vous devriez peut-être y faire un saut avant de revenir ici!

J’ai fait mes analyses dans le passé. Vous pouvez revenir à mon travail sur les quelques 2700 entreprises liées à Stanford (diapositive 9 du pdf) ou plus anecdotiquement au premier fonds de Kleiner Perkins .

Alors oui, il y a beaucoup d’échec dans le VC et les chiffres ne comptent pas tellement. Il se pourrait que, dans le passé, il y avait moins d’échecs que de nos jours, et les raisons seraient nombreuses, mais le point important dans cet article est le suivante: « la vérité est que si vous n’avez pas beaucoup d’échecs, vous ne faites tout simplement pas bien les choses, parce que cela signifie que vous n’investissez pas assez dans des entreprises risquées. »

Extraits de l’article du WSJ:

It looks so easy from the outside. An entrepreneur with a hot technology and venture-capital funding becomes a billionaire in his 20s. But now there is evidence that venture-backed start-ups fail at far higher numbers than the rate the industry usually cites. About three-quarters of venture-backed firms in the U.S. don’t return investors’ capital, according to recent research by Shikhar Ghosh, a senior lecturer at Harvard Business School. Compare that with the figures that venture capitalists toss around. The common rule of thumb is that of 10 start-ups, only three or four fail completely. Another three or four return the original investment, and one or two produce substantial returns. The National Venture Capital Association estimates that 25% to 30% of venture-backed businesses fail.

Mr. Ghosh chalks up the discrepancy in part to a dearth of in-depth research into failures. « We’re just getting more light on the entrepreneurial process, » he says. His findings are based on data from more than 2,000 companies that received venture funding, generally at least $1 million, from 2004 through 2010. He also combed the portfolios of VC firms and talked to people at start-ups, he says. The results were similar when he examined data for companies funded from 2000 to 2010, he says. Venture capitalists « bury their dead very quietly, » Mr. Ghosh says. « They emphasize the successes but they don’t talk about the failures at all. »

There are also different definitions of failure. If failure means liquidating all assets, with investors losing all their money, an estimated 30% to 40% of high potential U.S. start-ups fail, he says. If failure is defined as failing to see the projected return on investment—say, a specific revenue growth rate or date to break even on cash flow—then more than 95% of start-ups fail, based on Mr. Ghosh’s research.

Failure often is harder on entrepreneurs who lose money that they’ve borrowed on credit cards or from friends and relatives than it is on those who raised venture capital.

« People are embarrassed to talk about their failures, but the truth is that if you don’t have a lot of failures, then you’re just not doing it right, because that means that you’re not investing in risky ventures, » Mr. Cowan says. « I believe failure is an option for entrepreneurs and if you don’t believe that, then you can bang your head against the wall trying to make it work. »

Overall, nonventure-backed companies fail more often than venture-backed companies in the first four years of existence, typically because they don’t have the capital to keep going if the business model doesn’t work, Harvard’s Mr. Ghosh says. Venture-backed companies tend to fail following their fourth years—after investors stop injecting more capital, he says.

Of all companies, about 60% of start-ups survive to age three and roughly 35% survive to age 10, according to separate studies by the U.S. Bureau of Labor Statistics and the Ewing Marion Kauffman Foundation, a nonprofit that promotes U.S. entrepreneurship. Both studies counted only incorporated companies with employees. And companies that didn’t survive might have closed their doors for reasons other than failure, for example, getting acquired or the founders moving on to new projects. Languishing businesses were counted as survivors.

Of the 6,613 U.S.-based companies initially funded by venture capital between 2006 and 2011, 84% now are closely held and operating independently, 11% were acquired or made initial public offerings of stock and 4% went out of business, according to Dow Jones VentureSource. Less than 1% are currently in IPO registration.

—Vanessa O’Connell contributed to this article.

Write to Deborah Gage at deborah.gage@dowjones.com

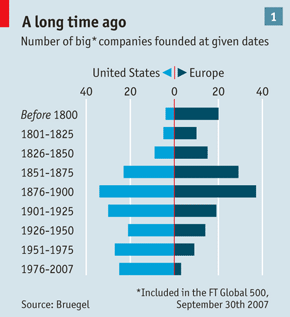

Le statut de l’innovation

A mon retour de congé d’été, j’ai lu quelques courriers d’amis ou collègues, ayant tous en commun un point de vue sur de nouvelles (en fait d’anciennes) tendances de l’innovation. Merci à Jean-Jacques, Andrea, Will et Martin :-). Voici les quatre articles en question:

– Les Misérables – Europe not only has a Euro crisis, it also has a growth crisis. That is because of its chronic failure to encourage ambitious entrepreneurs publié par the Economist (Juillet 2012).

– Small is not beautiful publié par the Economist également (Mars 2012).

– In bid for start-ups, venture capitalists elbow their way into the spotlight from the International Herald tribune, (non disponible en ligne).

– In Silicon Valley, Chieftains Hold Sway With Few Checks and Balances publié par the New York Times (Juillet 2012)

Le second est probablement le plus facile à résumer. Le message est si important qu’il est bon de le marteler à nouveau: l’innovation n’est pas un problème de grandes entreprises ou de petites (les PMEs), mais de croissance rapide (les gazelles, les start-up). Et laissez-moi ajouter: il s’agit aussi d’une culture de l’essai et de la prise de risque. « Plutôt que de se concentrer sur la taille, les décideurs devraient examiner la croissance. » […] « Dans une économie en bonne santé, les entrepreneurs peuvent facilement créer des entreprises, les meilleurs se développent rapidement et les moins bons sont rapidement balayés. La taille n’a pas d’importance. La croissance compte. »

Le premier article est plus complexe à décrire et je n’ai vraiment aimé que la première moitié. La seconde moitié explique que l’Europe se débat en raison de mauvaises lois sur les faillites, de l’accès difficile au financement et d’une mauvaise législation sur le travail. Je ne suis pas certain que ce soient les causes de notre crise de l’innovation. J’ai préféré la première partie, comme par exemple: « la culture de l’Europe est profondément hostile aux entrepreneurs; vouloir croître une start-up en un géant est tout aussi contre-culturel que les piercings ou les arts du spectacle. » […] « Ils auront du mal à embaucher des professionnels pour aider leurs entreprises à grandir, parce que les cadres européens sont extrêmement frileux. Les jeunes entrepreneurs découvrent rapidement que les entreprises établies en Europe ont tendance à ne pas aimer travailler avec des entreprises minuscules. » Et en conséquence, « les géants sont tous vieillissants ».

« L’Europe a donné naissance à seulement 12 nouvelles grandes entreprises entre 1950 et 2007. L’Amérique du Nord en a produit 52 dans la même période (voir tableau ci-dessus). » […] « Beaucoup d’entrepreneurs en herbe quittent l’Europe tout simplement. Il y a environ 50’000 Allemands dans la Silicon Valley, et on estime qu’il y a 500 start-up avec les fondateurs français dans la baie de San Francisco. Une des choses qu’ils y trouvent est une tolérance l’échec. » La solution n’est pas simple, mais il y a de l’espoir: « Il existe des programmes pour rendre les universitaires moins réfractaires à l’entrepreneuriat et exposer les étudiants aux notions entrepreneuriales. »

This leaves the wunderkinder of the Internet free to run their companies without interference. The question is whether this is merely a bubble in corporate governance or a trend that will spread to the rest of corporate America. »

Les deux derniers articles sont sans doute moins importants, mais donnent de nouvelles tendances intéressantes dans la Silicon Valley. L’article suivant montre que les capital-risqueurs sont de plus en plus visibles (pour séduire les entrepreneurs) et surtout grâce à ou à cause au nouveau fonds Andreessen Horowitz. Mais il y a là aussi débat (et je suis d’accord avec le commentaire qui suit): »Je ne comprends pas très bien la célébrité des capital-risqueurs. Nous devrions soutenir les acteurs. Les entrepreneurs font le travail et méritent le crédit. » Mais Andreessen ajoute un commentaire intéressant sur la dynamique du capital-risque:. « Chaque année, 15 start-up représentent 97 pour cent de tous les bénéfices de capital-risque. Pour réussir, ils devront poursuivre ces 15 sociétés. Et ils doivent se marketer de façon agressive auprès des journalistes et des blogueurs qui suivent les start-up. » Le dernier article se plaint du trop de pouvoir des fondateurs et managers face au conseil d’administration ou aux actionnaires ». […] « Depuis que Google est devenue publique en 2004 d’une manière qui a donné le contrôle à ses fondateurs, les dirigeants de la Silicon Valley ont été avares quant les droits de vote des actionnaires. » […] « Les conseils d’administration sont destinés à agir comme un contrôle sur les cadres, ou du moins à proposer leur expertise et leurs conseils aux décideurs. Dans la Vallée, cependant, l’idée du CEO visionnaire domine, et il y a peu de place pour les administrateurs. » […] « Donc, la nouvelle tendance dans la Silicon Valley semble être de gérer les entreprises cotées comme des entreprises non cotées sans un apport important du board et des actionnaires. Cela laisse les petits génies de l’Internet libres de gérer leurs entreprises à leur guise, sans ingérence. La question est de savoir si il s’agit simplement d’une bulle spéculative dans la gouvernance d’entreprise ou d’une tendance qui se propagera au reste de l’Amérique des entreprises. »

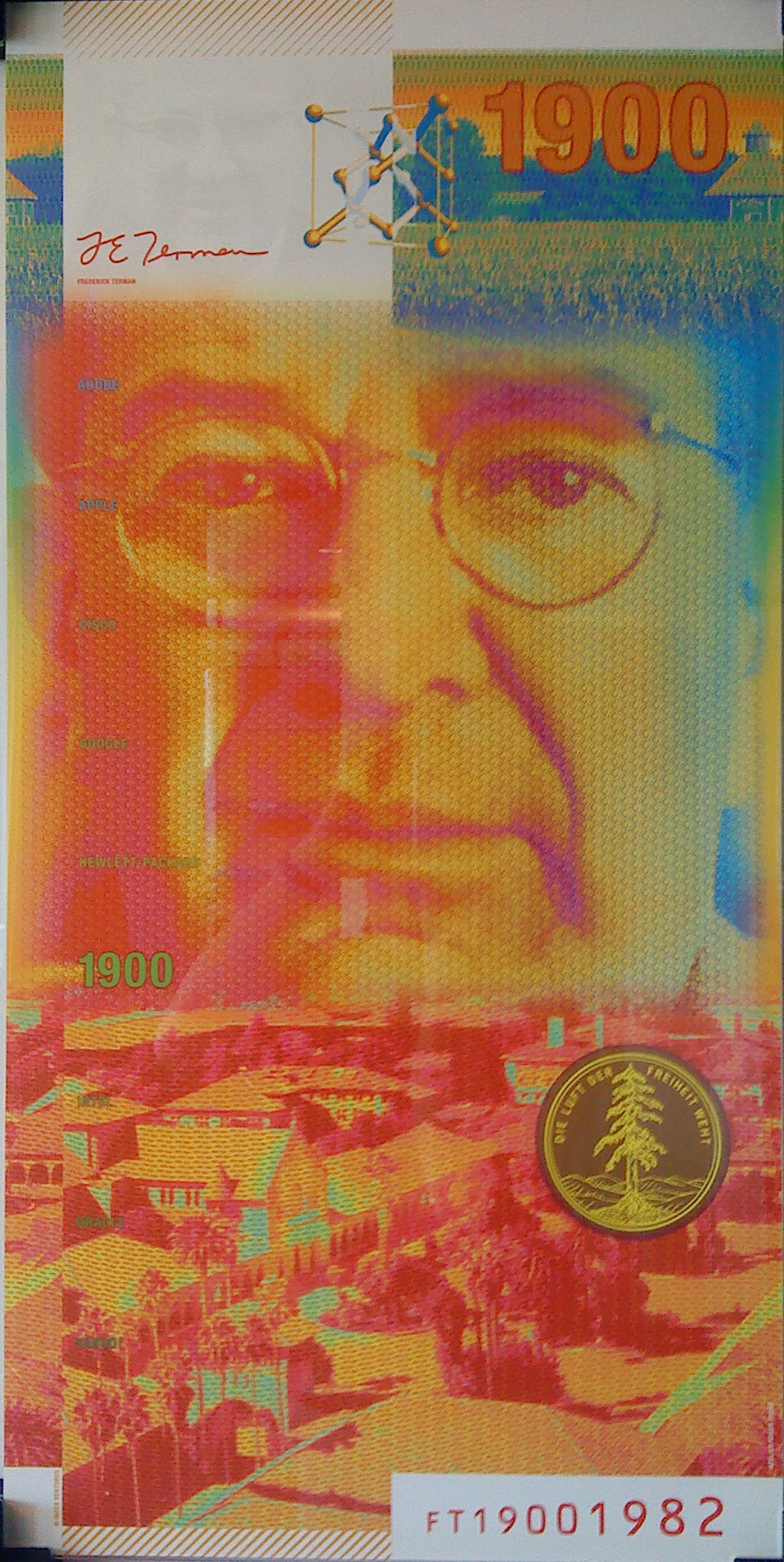

Soutenir les créateurs: ce que sont les capitaux-risqueurs

Si vous avez l’occasion de visiter les bureaux de la société de capital-risque Index Ventures à Genève, vous pourrez voir ce qui suit:

Je l’ai regardée d’un peu plus près, ai été autorisé à la photographier et j’ai appris que les partenaires d’Index ont quatre de ces «images», une pour chaque salle de réunion qui a les noms suivants: Frederick Terman, Ahmet Ertegun, Ernest Rutherford et Leo Castelli. Qu’est-ce que ces gens très différents ont en commun? Dans leur activité, ils étaient les meilleurs soutiens des «créateurs», des «talents» et ont contribué au succès de ceux qu’ils ont soutenus. Quelles que soient les critiques, les grands du capital-risqueurs ont aidé les entrepreneurs dans leur réussite.

Je fus étonné de découvrir tout cela la même semaine que la publication de mon post sur le Cygne Noir. En particulier, j’ai cité Taleb quand il parle de la création: « Les activités intellectuelles, scientifiques et artistiques appartiennent à la province de l’Extremistan. Je suis toujours à la recherche d’un contre-exemple simple, une activité non-terne qui appartient au Mediocristan. » et plus loin « Vous devez voir que les investisseurs vivent mieux que les entrepreneurs, mais aussi que les éditeurs vivent mieux que les auteurs, les agents vivent mieux que les artistes, et la science se débrouille mieux que les scientifiques. » [Je peux ajouter que les chercheurs d’or font moins d’argent que les gens qui leur ont vendu des pics et des pelles.] Cela n’est pas entièrement vrai, il faut sans doute ajouter «en moyenne».

Ce n’est pas la première fois que je vois des connections établies entre scientifiques, entrepreneurs et innovateurs et artistes. Je suis convaincu des similitudes. C’était la deuxième fois seulement que je voyais un lien établi entre des mentors universitaires, éditeurs, marchands d’art et capital-risqueurs. Intéressant… je crois.

PS: si vous cliquez pour agrandir la photo, vous reconnaîtrez sans doute les illustrations, et pourrez lire les noms de start-up célèbres, Adobe, Apple, Cisco, Google, Hewlett-Packard, Intel, Oracle, Yahoo et chose probablement moins connue la devise de l’Université de Stanford «Die Luft der Freiheit weht». Je l’avais utilisée comme introduction au chapitre 2 de mon livre sur les start-up de Stanford.

Les start-up du semiconducteur en crise?

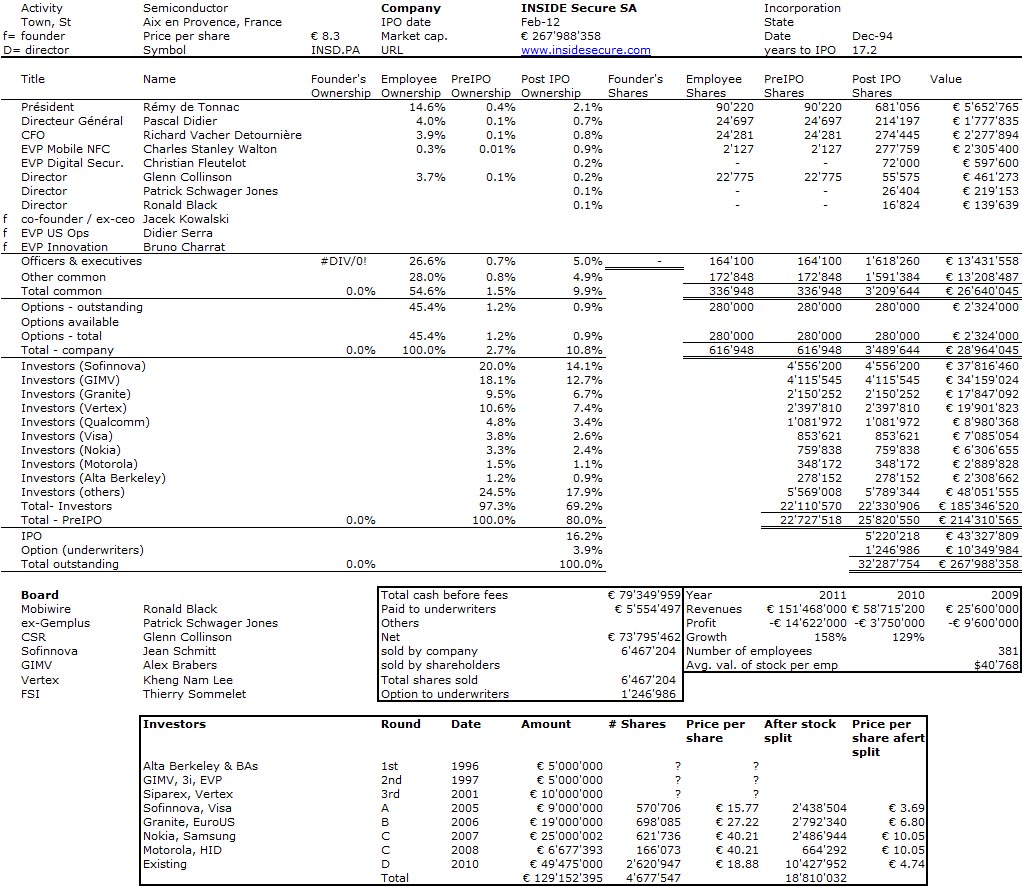

J’ai eu la chance d’être invité en tant que panéliste à la Global Semiconductor Conference à Genève le 8 et 9 mai. Le thème de la table ronde était «comment créer plus de start-up à succès ». Mais avant de concentrer sur cette discussion, je voudrais mentionner les participants du débat précédent, qui a rassemblé Stan Boland, ancien PDG et co-fondateur d’Icera Inc, Dennis Segers, PDG de Tabula et Remy de Tonnac, CEO de INSIDE Secure. Stan a vendu Icera à nVidia pour 367M $ après avoir levé 250 millions de dollars (un multiple de 1.3x). Dennis a levé environ 200 M $ pour Tabula et s’est excusé d’empêcher d’autres start-ups de trouver cet argent, alors que Rémy vient de coter INSIDE Secure à la Bourse de Paris, en levant 70 M € après que la société a levé plus de 100 M € en capital-risque depuis sa création .

J’ai été très impressionné par la longue histoire d’INSIDE Secure (fondée en 1994), y compris malheureusement des « washout rounds ». Ce qui était génial est le message de Tonnac, mentionnant que les start-up ne peuvent survivre que si elles gardent leur esprit d’entrepreneurial et l’ADN de l’innovation. Voici donc mon tableau habituel ce capitalisation [L’histoire, la liste des investisseurs et le nombres de tours de financements sont si longs que les chiffres pourrait être approximatifs …]

cliquer sur l’image pour l’agrandir

Cela montre une fois de plus qu’il est possible d’essayer et de réussir en Europe, mais cela semble prendre beaucoup plus de temps qu’aux Etats-Unis. Maintenant, revenons à mon sujet. La motivation en était le nombre de plus en plus petit de start-up financées dans le domaine du semiconducteur, comme le montre la figure suivante.

![]()

cliquer sur l’image pour l’agrandir

Et apparemment, la principale raison de cette « crise » vient de l’énorme besoin d’argent de ces start-up avant d’atteindre la rentabilité.

![]()

cliquer sur l’image pour l’agrandir

Eh bien, s’il ne s’agissait que du financement nécessaire, la biotechnologie serait morte elle aussi, et les introductions en bourse dans le domaine (voir mon post Les IPOs biotech, pas si différentes, montre que la réponse n’est pas simple. Il pourrait y avoir au moins deux autres raisons qui expliquent la différence:

– On ne peut pas aller en bourse sans revenu dans le semiconducteur, comme c’est le cas avec la biotechnologie, et je ne sais pas pourquoi (est-ce parce que le cycle de vie des produits Semicon est beaucoup plus court?)

– Les ratios financiers des entreprises ne sont pas excellents (Intel, le leader du marché vaut à peine 2.5x ses ventes et 10x ses bénéfices).

Mais je ne suis pas entièrement convaincu par l’argument.

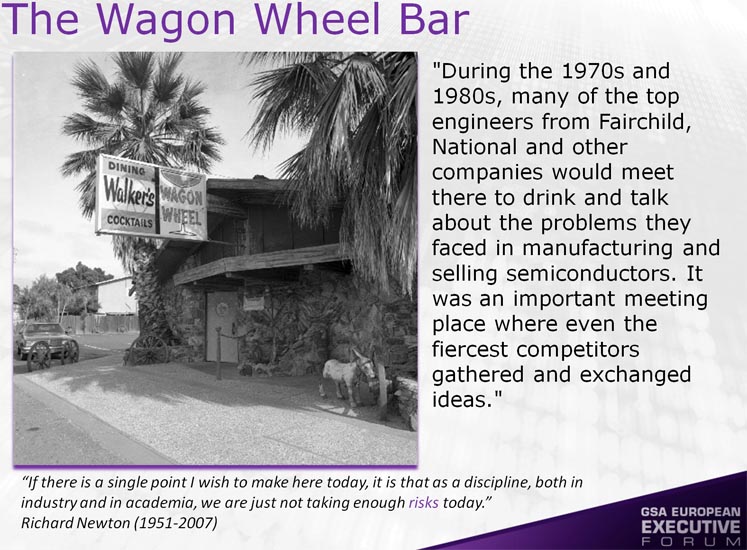

En fait, j’ai eu un autre argument qui pourrait être simplement dit un manque de créativité associée à une culture de collaboration qui a été perdue. En effet, la veille, un autre panéliste a déclaré: « pourquoi diable devrais-je la partager, si j’avais la killer app ». Eh bien, on pourrait ne pas partager une killer app, mais dans la Silicon Valley, il y a eu beaucoup de partage:

Même aujourd’hui, les gens chez LinkedIn et Facebook s’aident les uns les autres, même si ils sont en concurrence. Je suis moins sûr de ce qui se passe chez Google ou Apple ! Et voici ce que la l’émision de radio de NPR « Morning Edition » avait à dire sur les ingrédients de la Silicon Valley. Je crois fermement et suis d’accord avec de Tonnac que nous avons besoin d’un esprit entrepreneurial et de l’ADN de l’innovation.

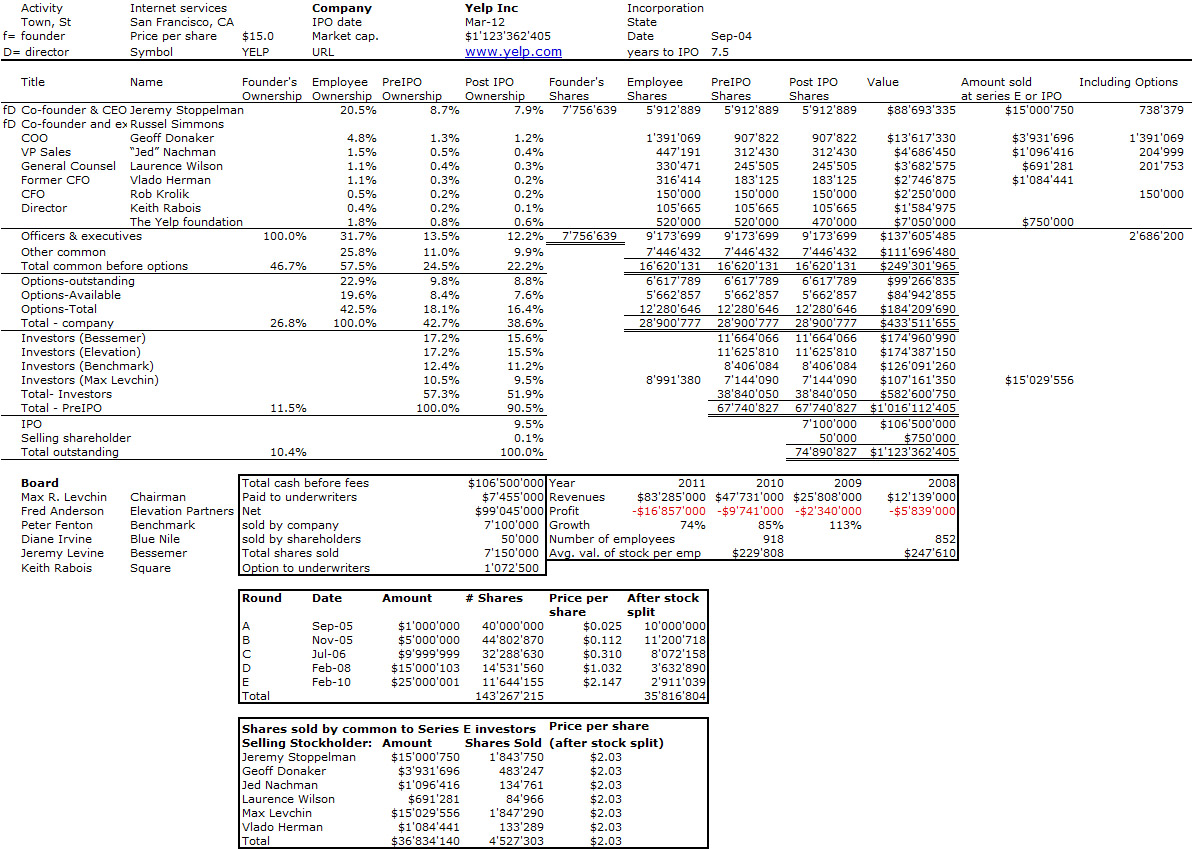

Et voici le tour de Yelp! Et plus encore sur les IPOs et l’age des fondateurs.

Les IPOs ne s’arrêtent plus. Voici donc Yelp avant Facebook! Vous trouverez plus bas mon habituelle table de capitalisation. Comme souvent, un fondateur a disparu et du coup rien dans le prospectus. Dur… surprenant (pour moi!).

The Founders and Their Army Russel Simmons (left) and Jeremy Stoppelman, plus a few of the hundreds of thousands of Yelpers who post regularly on their site. Source: Inc.

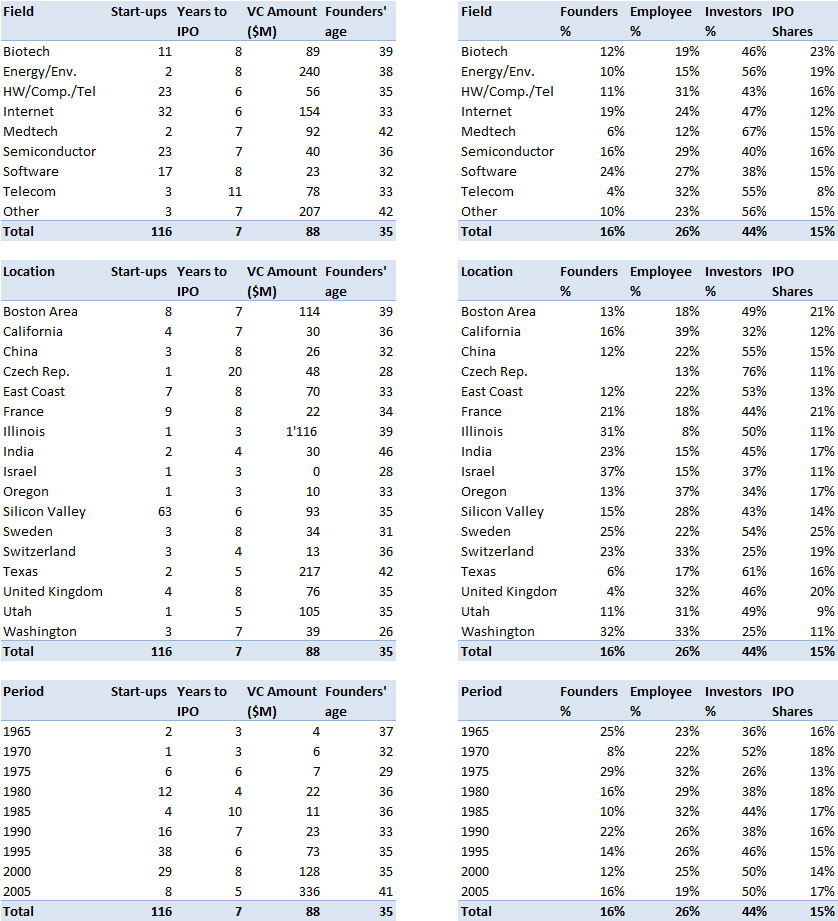

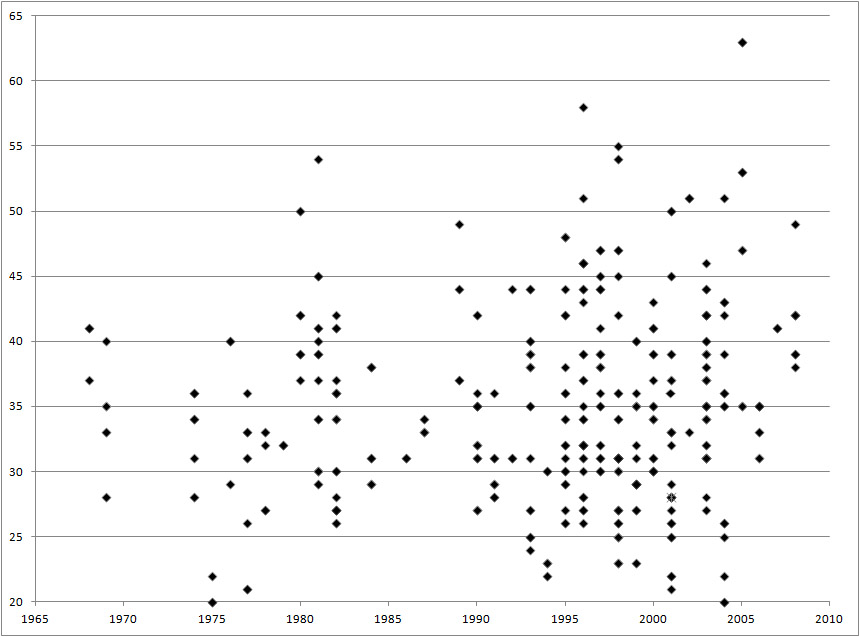

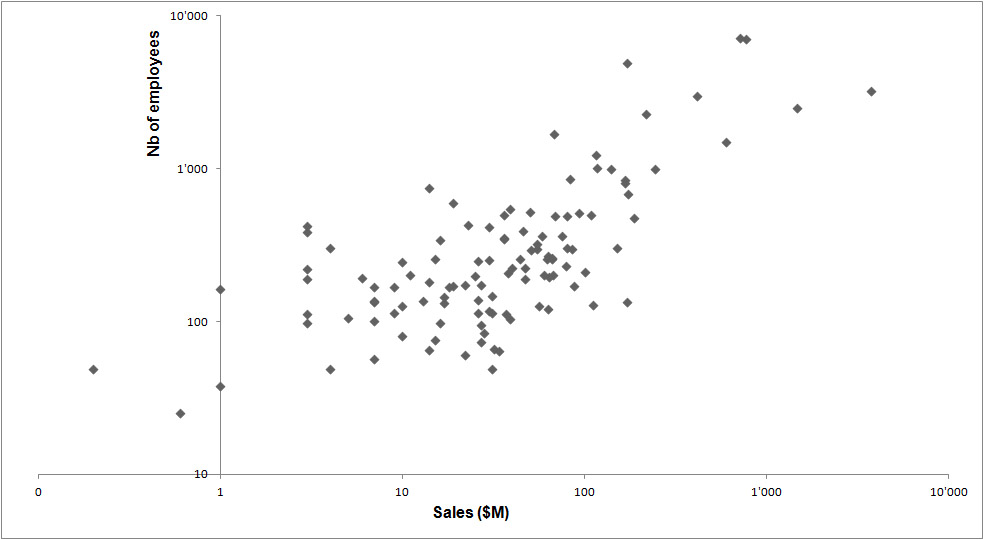

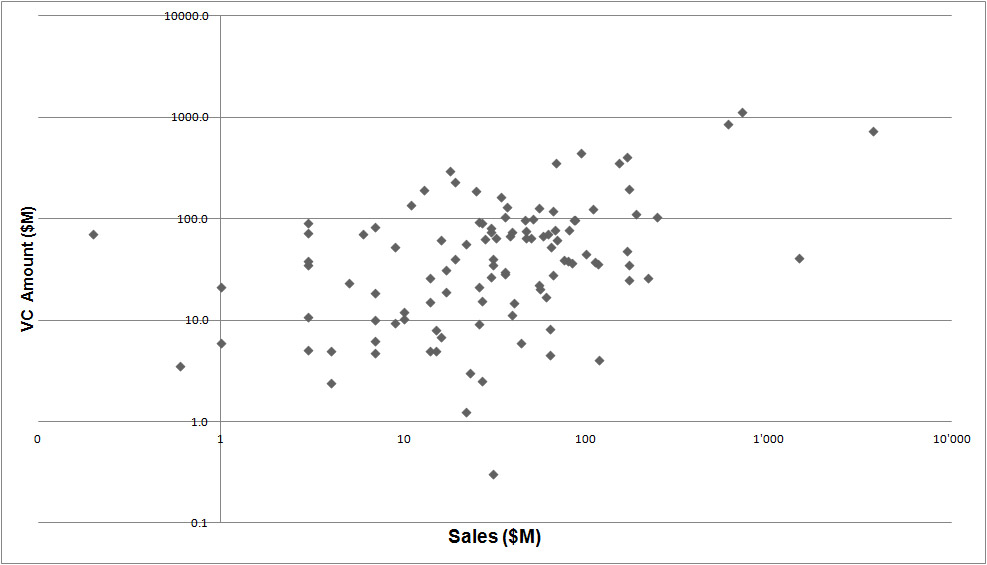

Plus intéressantes peut-être, voici quelques stats que j’ai mises à jour avec 116 entreprises cotées en bourse. Vous pouvez comparer age des fondateurs, années jusque l’IPO et montants VCs relativement au domaine, la géographie et la période de fondation. J’ajoute les % de participations des fondateurs, employés et investisseurs après l’IPO.

Pour mémoire, toutes les données dans le pdf joint (ou en cliquant sur l’image),

Click on picture to access full pdf data

Enfin quelques illustration graphiques:

– l’age des fondateurs relativement à l’année de fondation.

– quelques comparaisons entre ventes, montants VCs et nombre d’employés.

Le capital risque, une solution universelle?

Comme suite à mon post de vendredi, voici une chronique que je commence à l’EPFL pour parler de start-up. je me permets de la relayer ici. J’y parle de Aleva, belle start-up en croissance et de capital-risque. La voici donc:

10.02.12 – Aleva Neurotherapeutics est parvenue à lever 10 millions de capital-risque. La start-up de l’EPFL démontre que ce mode de financement n’est pas hors de portée des jeunes entreprises suisses.

Pour ce billet inaugural à la rubrique «la start-up du mois», je me devais de parler d’Aleva Neurotherapeutics. Andre Mercanzini, son fondateur, a obtenu son doctorat au Laboratoire de microsystèmes (LMIS4) de Philippe Renaud. Pourquoi cette motivation ? Parce qu’Andre est emblématique de l’entrepreneur passionné et persévérant. Il a obtenu un Innogrant en 2008, cette bourse qui permet aux apprenti-entrepreneurs de se consacrer à leur projet de start-up pendant un an. La vie d’entrepreneur n’est pas un long fleuve tranquille, et il y faut non seulement de l’enthousiasme mais aussi du courage. Et ne pas y aller seul. En attirant un autre entrepreneur dans l’aventure, Jean-Pierre Rosat, Andre va convaincre trois fonds de capital-risque (basés à Lausanne, Bâle et Zurich) d’investir. Mais ce n’est qu’en août 2011 qu’une levée de fonds de 10 millions de francs a pu être réalisée, trois ans après la fondation d’Aleva !

Je ne vais pas m’étendre sur l’activité de la start-up. Aleva développe des électrodes pour la neurochirurgie, qui sont placées dans le cerveau de certains patients atteints de la maladie de Parkinson ou de fortes dépressions. Je ne vais pas non plus vous parler plus avant d’Andre Mercanzini ; il parle beaucoup mieux lui-même de son aventure. Par contre, je note qu’Andre est déjà devenu un « role model » pour les autres entrepreneurs de l’EPFL et qu’il a eu lui-même la chance de faire sa thèse dans un laboratoire très entrepreneurial. Si vous allez sur la page du LMIS4 citée plus haut, vous verrez que pas moins de 13 start-up en sont issues. L’émulation est un élément clé.

Le capital-risque : pour les start-up à croissance rapide

Ce qui m’importe aussi, au-delà des qualités entrepreneuriales des deux fondateurs, est de montrer que le capital-risque n’est pas un objectif inatteignable. Environ 10% des start-up EPFL ont levé de tels fonds. Certains entrepreneurs souhaiteraient faire appel aux acteurs du capital risque et se plaignent de leur conservatisme. D’autres les évitent comme la peste, ils parlent de «vulture capitalists». Le débat est donc ouvert. De plus, ce genre d’investisseurs cherche des sociétés à potentiel de croissance rapide et globale: toutes les start-up ne peuvent donc pas remplir le critère.

Il y a dans le monde, en Europe et en Suisse beaucoup plus d’argent disponible qu’il y a 20 ans, même s’il y en a beaucoup moins que lors de la période d’ «exubérance irrationnelle» de la bulle Internet. Il sera et il a toujours été difficile de trouver de l’argent (pour quelque projet que ce soit d’ailleurs). Pourtant Aleva, mais aussi Biocartis ou TypeSafe (autres start-up EPFL) montrent que la chose est possible. Le capital-risque est il un passage obligé ? J’ai parfois tendance à le penser quand il s’agit de start-up high-tech et je sais que le reproche m’est fait parfois de lui donner trop d’importance. Je note simplement qu’une énorme majorité des grands succès américains ont fait appel à ces fonds, et que les sociétés boot-strapped sont l’exception aux USA. En Europe, c’est l’inverse!

« En Suisse, on préfère le petit gâteau que l’on contrôle complètement »

Je termine en citant Daniel Borel, autre entrepreneur passé par l’EPFL. «La seule réponse que je puisse avancer c’est la différence culturelle entre les Etats-Unis et la Suisse. Lorsque nous avons créé Logitech, en tant qu’entrepreneurs suisses, nous avons dû jouer très tôt la carte de l’internationalisation. La technologie était suisse, mais les Etats-Unis, et plus tard le monde, ont défini notre marché, alors que la production est vite devenue asiatique. Je m’en voudrais de faire un schéma définitif parce que je pense que beaucoup de choses évoluent et que beaucoup de choses bien se font en Suisse. Mais il me semble qu’aux Etats-Unis, les gens sont davantage ouverts. Lorsque vous obtenez les fonds de venture capitalists, automatiquement vous acceptez un actionnaire extérieur qui va vous aider à diriger votre société, et peut-être vous mettre à la porte. En Suisse, cette vision est assez peu acceptée: on préfère un petit gâteau que l’on contrôle complètement qu’un gros gâteau que l’on contrôle seulement à 10%, ce qui peut être un facteur limitatif.»