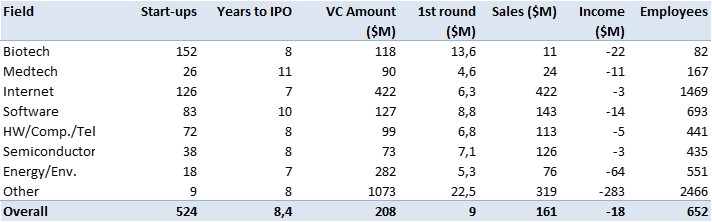

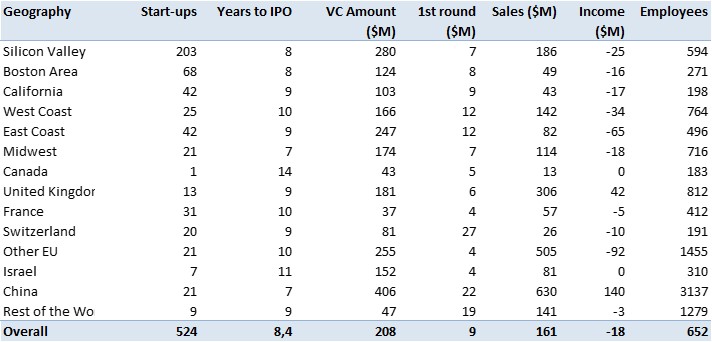

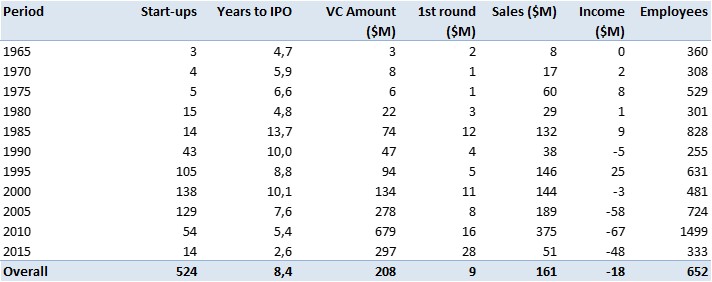

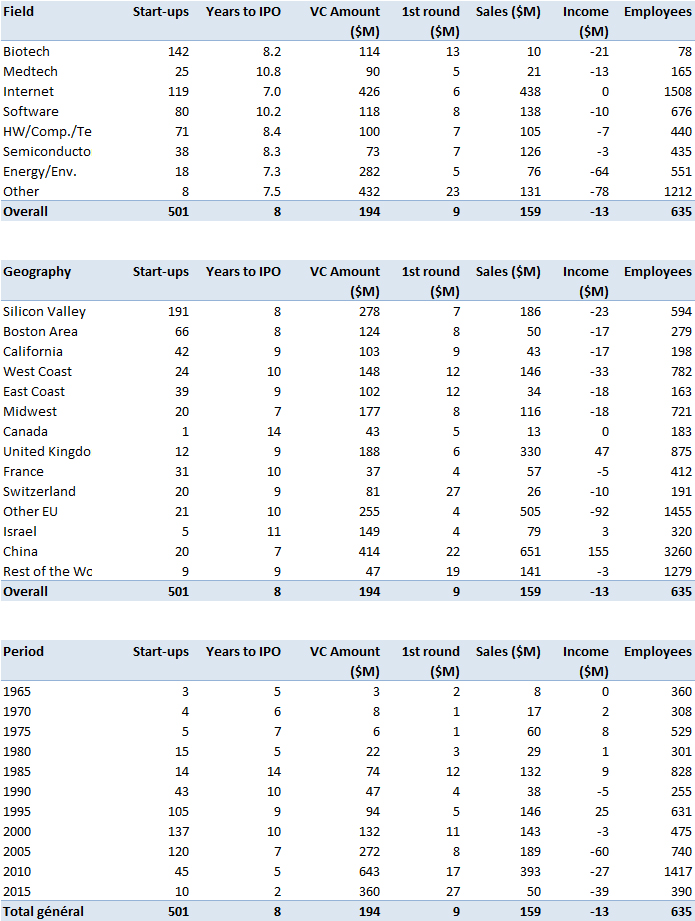

Voici une version mise à jour de mes tables de capitalisation de startups qui ont eu l’intention d’aller en bourse à un moment donné. Il y a environ 525 entreprises individuelles et juste plus bas la synthèse statistique relative aux domaines d’activités, à la géographie et aux périodes de temps concernant les montants de capital-risque, le délai d’introduction en bourse, les niveaux de vente et les revenus à l’introduction en bourse (ainsi que les ratios PS et PE), l’âge des fondateurs, le nombre de fondateurs, la propriété des entreprises par catégorie. Je pense que cela pourrait intéresser certains d’entre vous …

Archives par étiquette : Capital-risque

Une analyse de 500 startups

Comme suite à mes analyses traditionnelles des startups à travers leurs documents d’entrée en bourse – IPO (vous pouvez consulter mon analyse de 2017 sur plus de 400 exemples ici ou le tag #actionnariat sur ce blog), voici une analyse mise à jour avec plus de 500 start-ups.

Vous pouvez consulter l’intégralité des 500 tables de capitalisation sur scribd ou regarder une synthèse plus courte qui suit. J’espère que cela est assez explicite.

Les fascinantes analyses de Sebastian Quintero sur les start-up

Je viens de lire les analyses de données de Sebastian Quintero sur les start-ups sur son site web Towards Data Science. Merci à Martin H :-). J’ai vraiment été fasciné par sa façon originale de les aborder: le taux d’échec, les prévisions de valorisation, la durée entre deux tours de financement et sa définition (ou création?) des indice de concentration du capital ou score de cluster des investisseurs. Vous devriez les lire.

Bien sûr, cela me rappelle aussi toutes les analyses de données que j’ai effectuées au cours de ces dernières années. A voir en fin de post si vous le souhaitez.

En guise de mise en bouche sur le travail de Quintero, voici quelques liens et images extraits de son site…

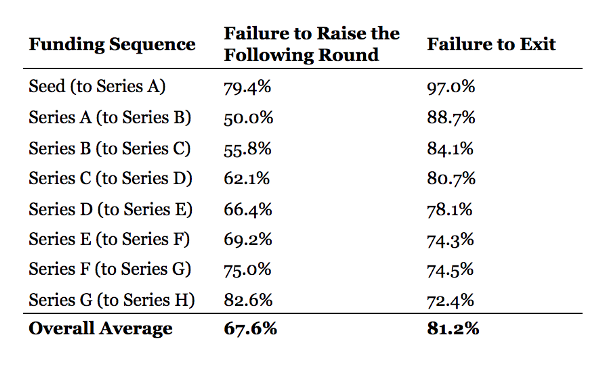

Dissecting startup failure rates by stage (Disséquer les taux d’échec par étape)

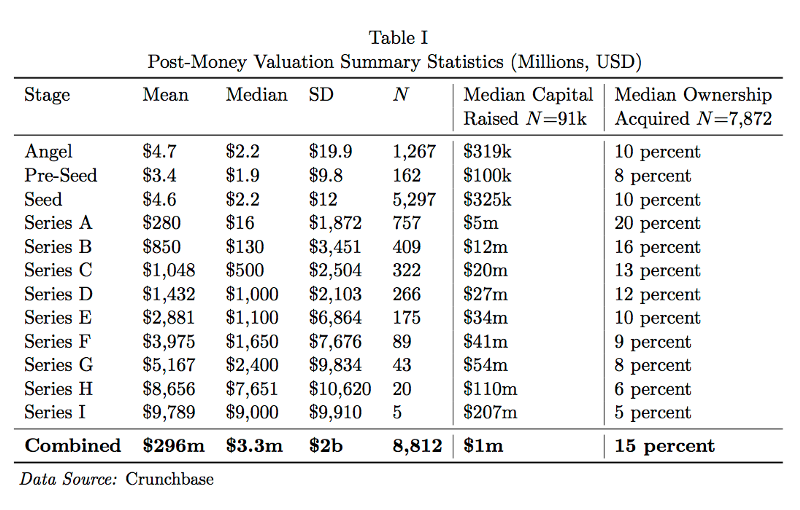

Predicting a Startup Valuation with Data Science (Prédire la valorisation avec la science des données)

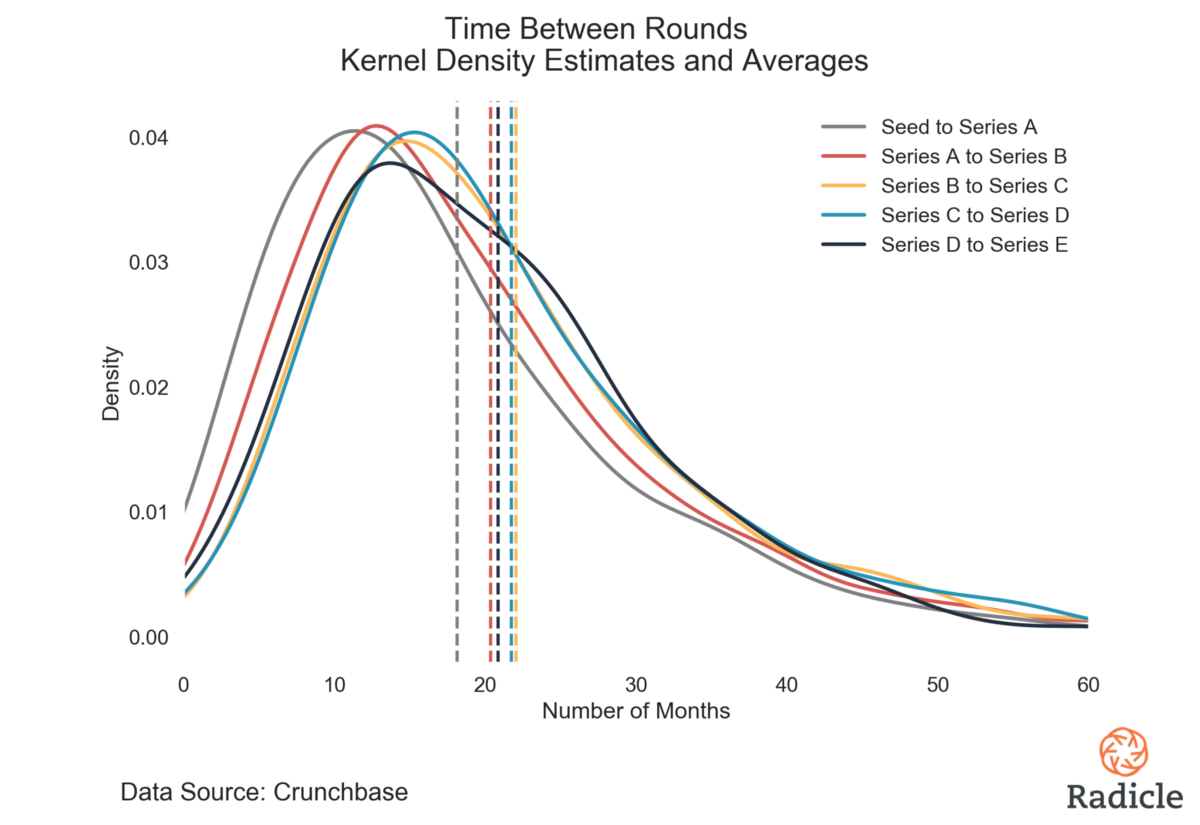

How much runway should you target between financing rounds? (Combien de temps cibler entre les tours de financement?)

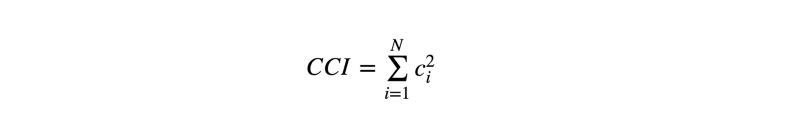

Introducing the Capital Concentration Index™ (Présentation de l’Indice de concentration du capital – CCI/ICC)

où c est le pourcentage de capital détenu par la ième startup et N le nombre total de startups dans l’ensemble. En général, l’ICC est proche de zéro quand un secteur est composé d’un grand nombre de startups avec des niveaux de capital relativement égaux, et atteint un maximum de 10’000 lorsque le total du capital investi d’un secteur est concentré dans une seule entreprise. L’ICC augmente à la fois avec la diminution du nombre de startups dans le secteur et l’augmentation des disparités de capitalisation entre elles.

Introducing the Investor Cluster Score™ — a measure of the signal produced by a startup’s capitalization table (Présentation de l’Investor Cluster Score™ – une mesure du signal produit par le tableau de capitalisation d’une startup)

Quant à mes propres analyses voici quelques liens…

Mes articles arxiv:

– Are Biotechnology Startups Different? https://arxiv.org/abs/1805.12108

– Equity in Startups https://arxiv.org/abs/1711.00661

– Startups and Stanford University https://arxiv.org/abs/1711.00644

ou sur SSRN

– Age and Experience of High-tech Entrepreneurs http://dx.doi.org/10.2139/ssrn.2416888

– Serial Entrepreneurs: Are They Better? – A View from Stanford University Alumni http://dx.doi.org/10.2139/ssrn.2416888

– Start-Ups at EPFL. An Analysis of EPFL’s Spin-Offs and Its Entrepreneurial Ecosystems Over 30 Years https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3317131

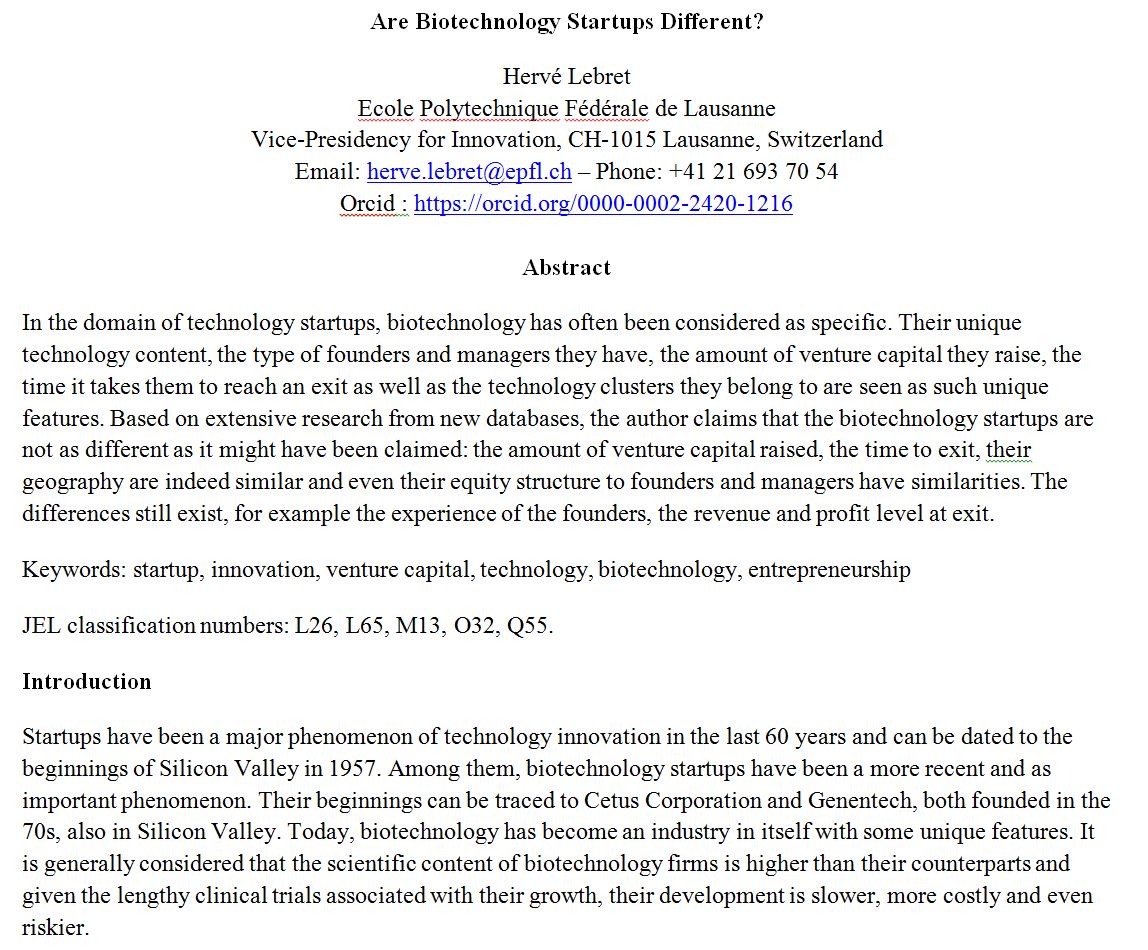

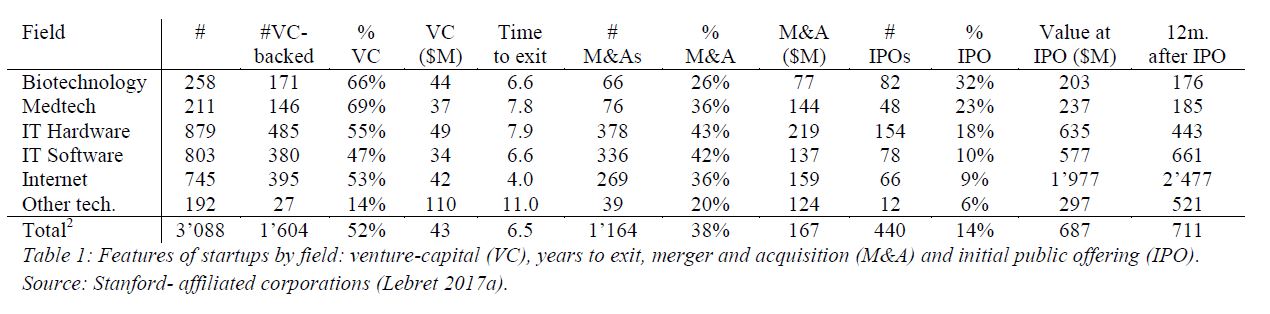

Les start-ups en biotechnologie sont-elles différentes?

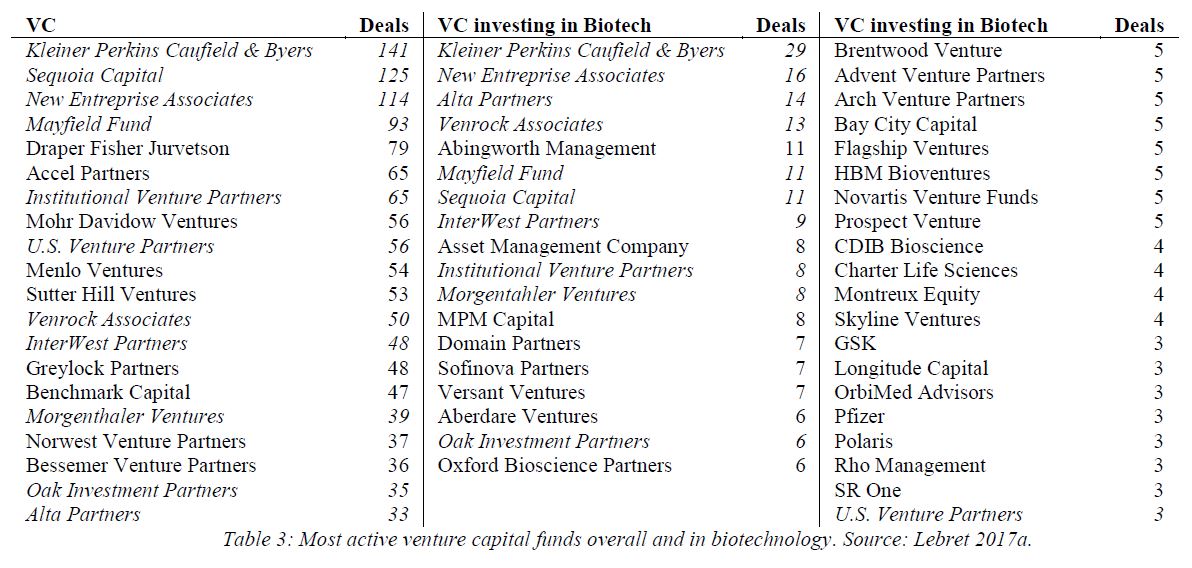

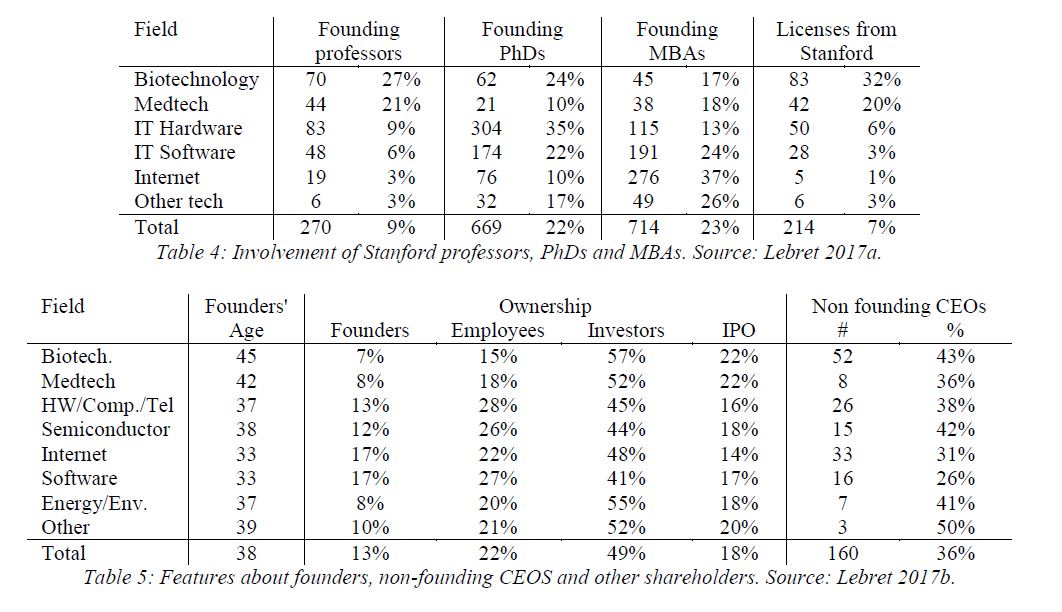

C’est un travail de recherche que j’ai fait récemment et après avoir essayé très brièvement de le publier dans des journaux académiques, j’ai arrêté d’essayer. Peut-être que ce n’est pas assez bon. Peut-être que le monde de la recherche et moi n’allons pas bien ensemble! C’est le résultat de deux séries de recherches que j’ai menées pendant des années, l’une sur les startup liées à Stanford et l’autre sur l’equity dans les startup.

Je vous encourage à le lire si le domaine vous intéresse ou à jeter un coup d’œil aux tableaux ci-dessous que j’ai extraits de ce court document de cinq pages.

Enfin, une explosion de nouveaux projets d’entrée en bourse dans l’IT

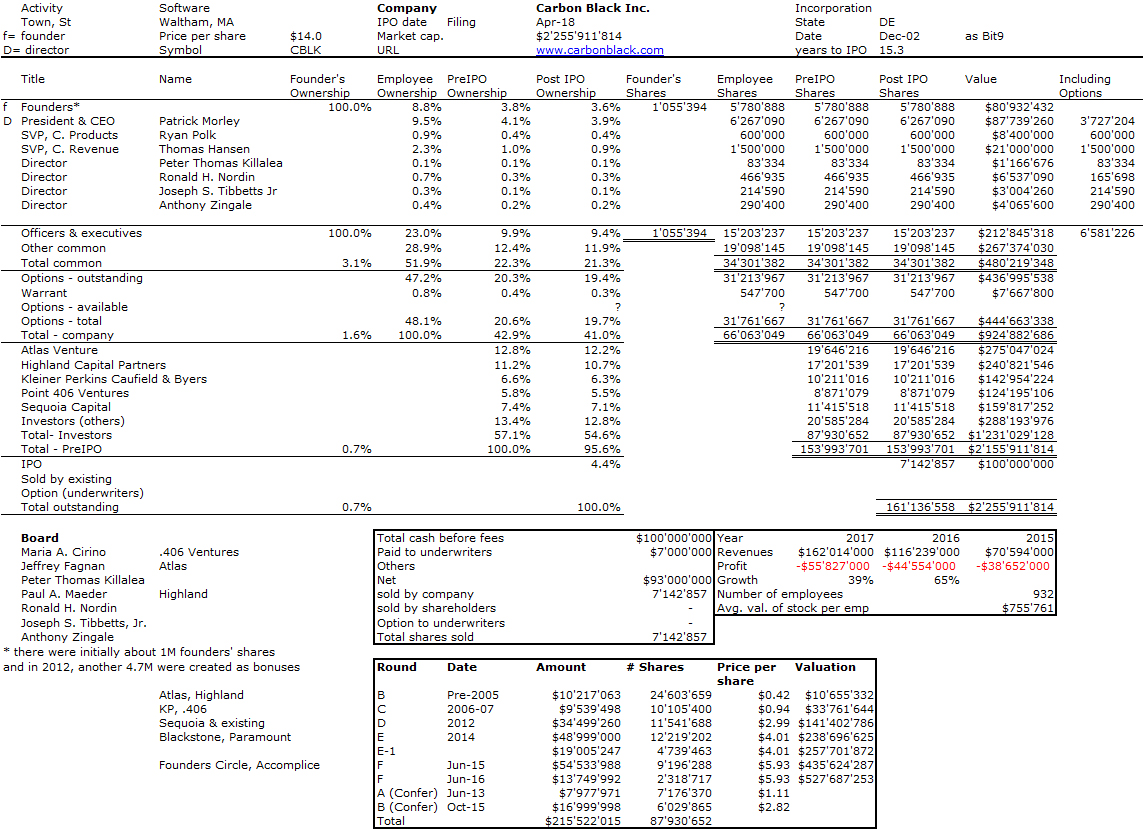

Au cours des dernières années, il y avait eu des projets réguliers d’entrée en bourse dans le domaine de la biotechnologie, mais les startup IT semblaient attendre. Puis Dropbox et Spotify l’ont fait avec succès. Cela a probablement donné confiance aux «licornes» et beaucoup ont récemment déposé leur S-1, comme Smartsheet, DocuSign, Zuora. Carbon Black est le dernier en date avec une histoire intéressante. Voici son document S-1 et plus bas sa table de capitalisation.

Carbon Black a été fondée en 2002, a levé près de 200 millions de dollars depuis sa création (sans compter l’argent levé par 4 startups acquises: Confer Technologies, Objective Logistics & VisiTrend). Elle a une liste royale de VsC, comme Kleiner Perkins, Sequoia, Highland, Atlas ou des fonds moins connus tels que .406 ou Accomplice. Je ne sais pas qui étaient les fondateurs, mais j’ai trouvé le nom de Todd Brennan qui est parti en 2008. Qui d’autre, aidez-moi! Enfin, la société est basée près de Boston, pas dans la Silicon Valley … Ceci est juste la dernière de mes compilations, que vous pouvez trouver dans un post précédent Startups et Actionnariat.

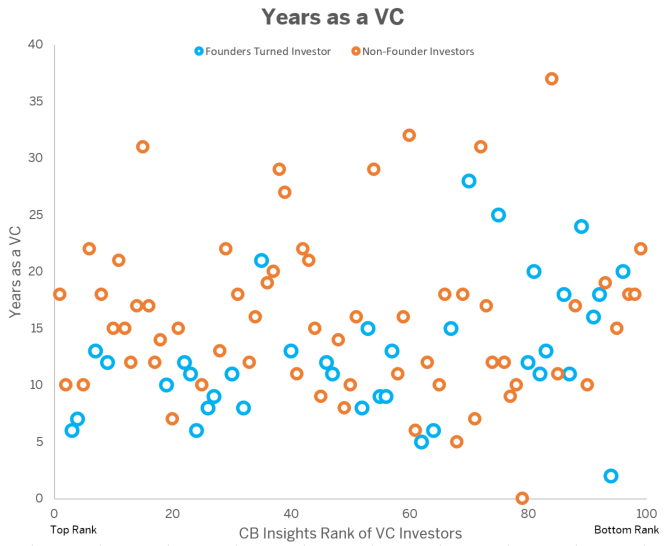

Est-ce que les fondateurs de start-up font de meilleurs capital-risqueurs?

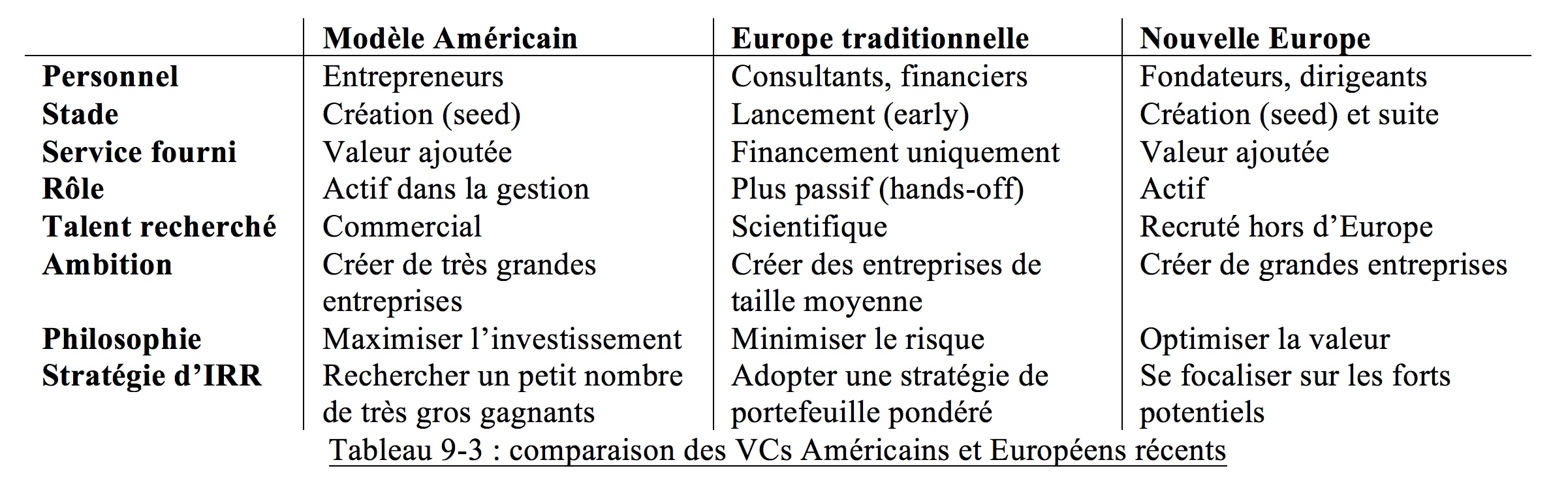

Question intéressante car j’ai souvent affirmé qu’il y avait une différence entre le capital-risque américain et européen (VC), qui avait déjà été illustrée par Tim Cruttenden (voir ci-dessous).

CB Insights, une entreprise dans l’analyse de données sur les start-up, a examiné l’expérience des VCs: Do Ex-Startup Founders Make The Best Venture Capitalists? La figure qui suit décrit leurs résultats et ils affirment en outre: « Sur les 100 VCs, 38 ont fondé ou co-fondé une entreprise avant de devenir des capital-risqueurs, tandis que 62 ne l’ont pas fait. Six des 10 meilleurs investisseurs de CB Insights n’ont pas fondé de société. Cela inclut les deux premiers: Bill Gurley de Benchmark et Chris Sacca, récemment retraité. »

Cependant, j’aurais préféré une analyse différente: combien avaient une expérience directe dans les entreprises technologiques, que ce soit dans le développement de produits / technologies ou dans les affaires telles que la vente ou le marketing par rapport à ceux qui étaient «seulement» consultants ou banquiers? Ce serait auss intéressant car la valeur que vous apportez au niveau du conseil d’administration peut être entièrement différente. Regardez ce que Tim Cruttenden a expliqué en 2006.

En effet Cruttenden dit aussi « entrepreneurs », mais si nous nous souvenons que Kleiner Perkins et Sequoia avaient beaucoup de managers plus que des entrepreneurs alors, nous pourrions peut-être obtenir une autre mesure de ce qui fait un bon VC …

Startups et Actionnariat

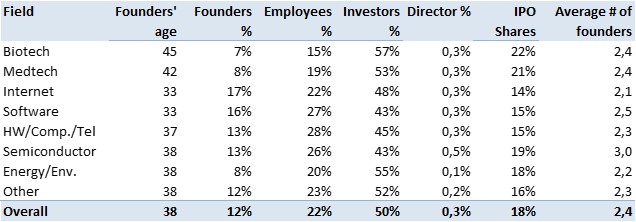

Voici le troisième rapport que je publie cet été sur les startups. Après les startups de EPFL et Stanford et les Startups, voici (je l’espère) une analyse intéressante sur la répartition des actions dans 400 startups, intitulé Equity in Startups (pdf en anglais). Voici la traduction du résumé du rapport en 4ème de couverture: les startups sont devenues en moins de 50 ans une composante majeure de l’innovation et de la croissance économique. Une caractéristique importante du phénomène a été la richesse créée pour les actionnaires des startups en incluant toutes les parties prenantes. Ceux-ci incluent les fondateurs, les investisseurs, mais aussi les employés grâce au mécanisme de stock-option et les universités par le biais de licences de propriété intellectuelle. Dans le groupe des employés, l’attribution d’actions à des managers importants comme le CEO, les vice-présidents et les autres dirigeants et les membres indépendants du conseil d’administration est également analysée. Ce rapport analyse la répartition de l’equity dans plus de 400 startups, dont la plupart étaient allées en bourse. L’auteur a l’ambition d’informer un public général sur les meilleures pratiques en matière de répartition de l’equity, en particulier à Silicon Valley, le coeur de l’innovation par les startups.

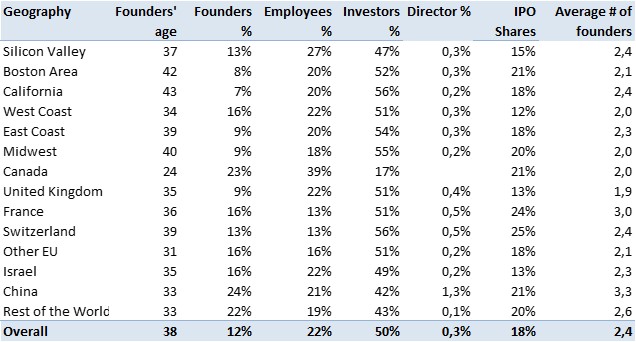

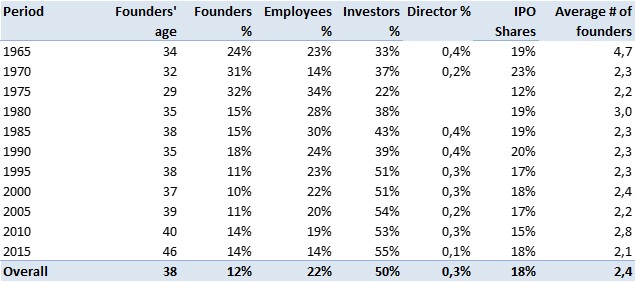

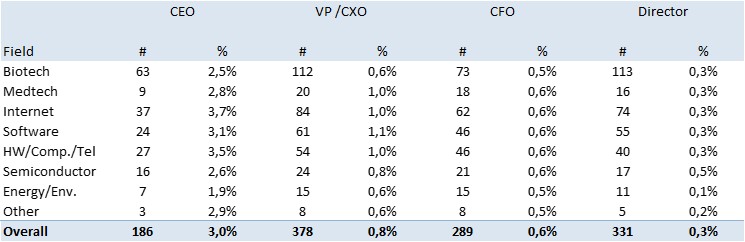

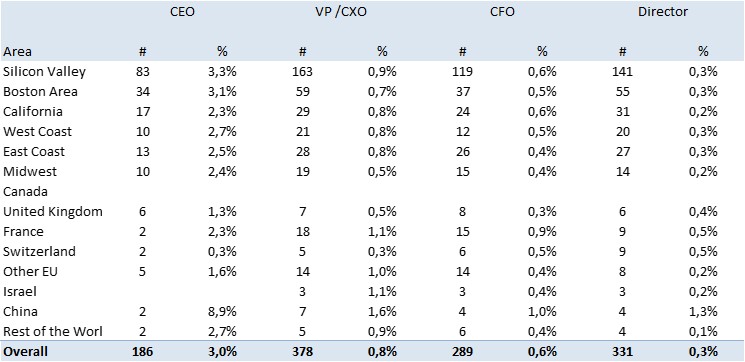

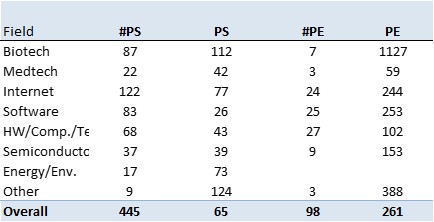

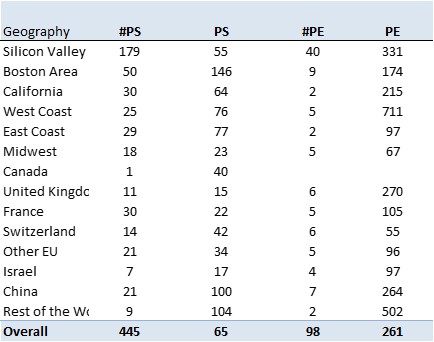

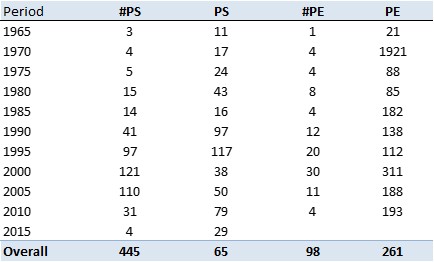

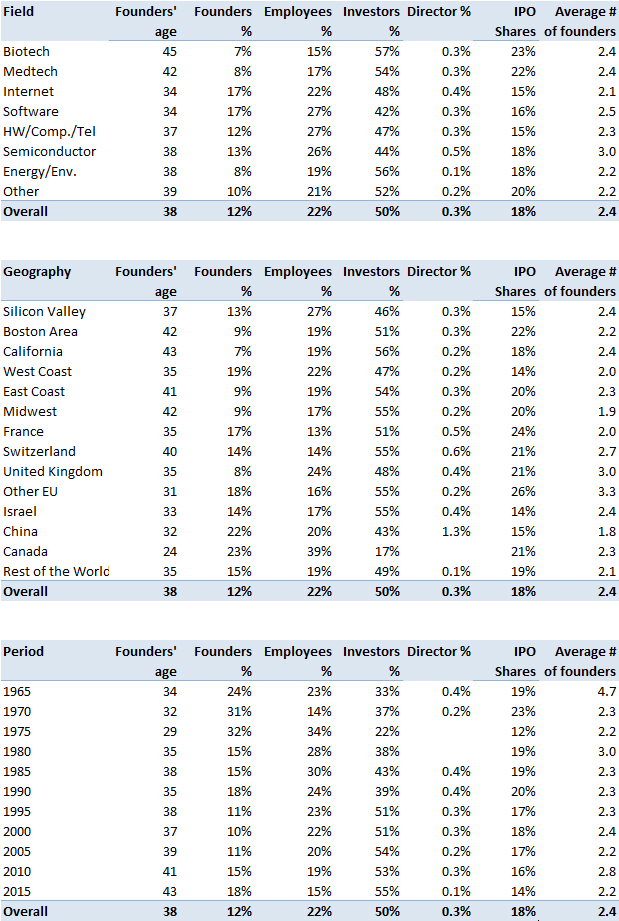

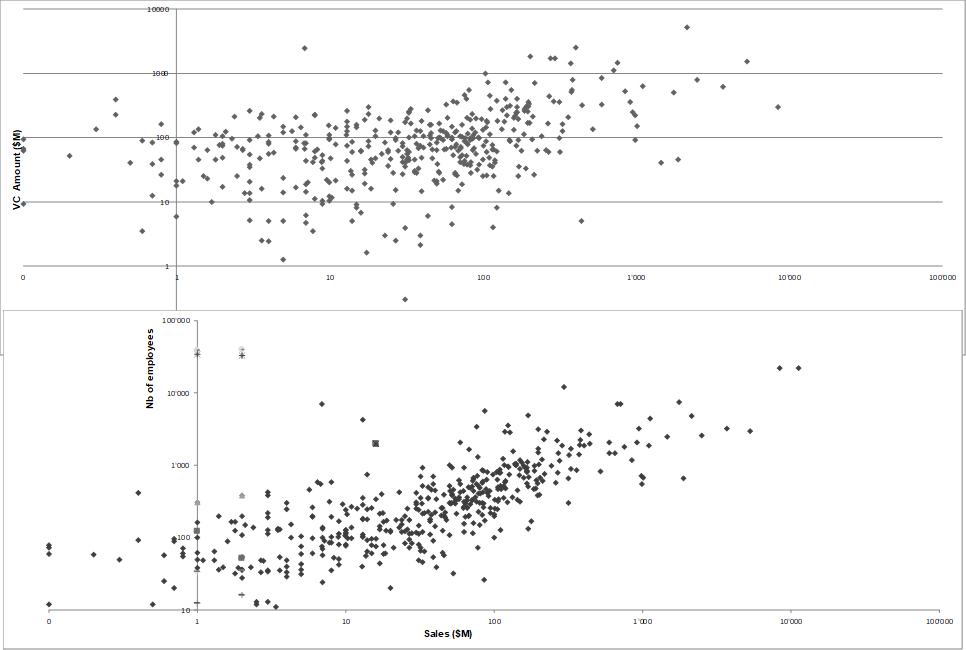

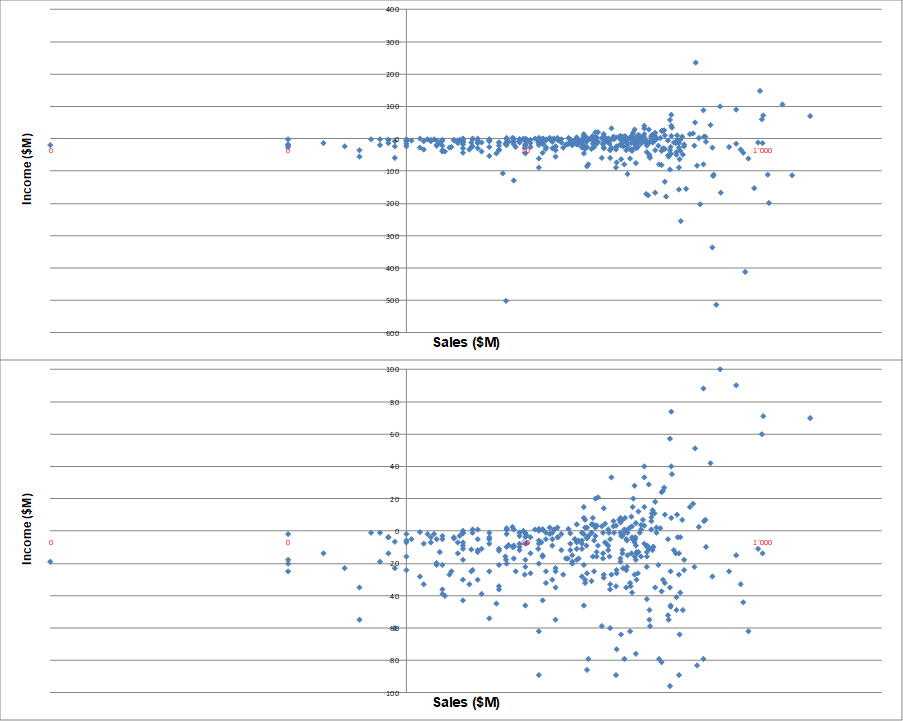

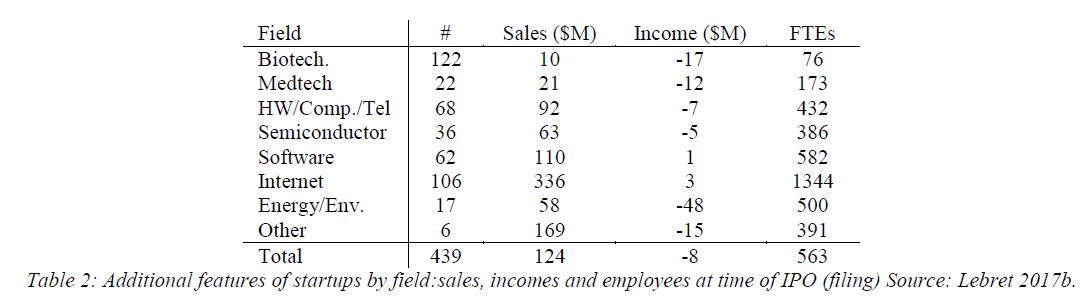

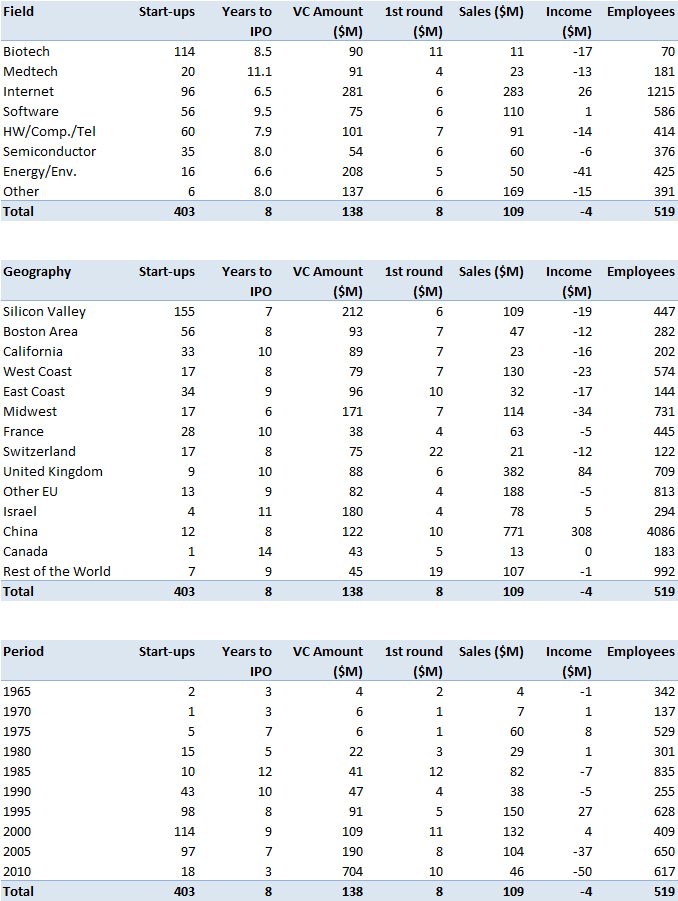

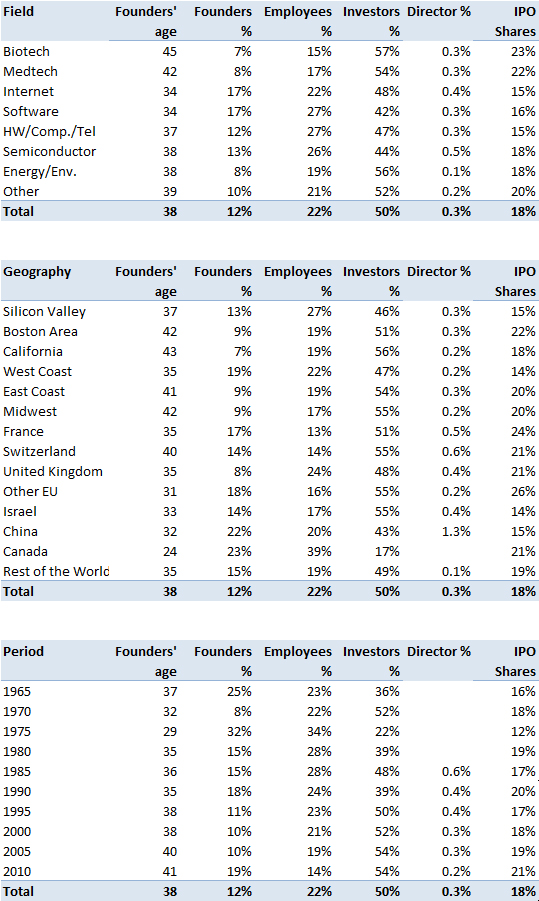

Je vous laisse découvrir ce rapport assez court qui aurait pu être beaucoup plus long si j’avais décidé d’analyser les données en détail. Je vais juste ici donner les principaux résultats. Tout d’abord les données montre que les fondateurs ont environ 10% de leur entreprise lors de l’introduction en bourse (ou d’une sortie), , tandis que les investisseurs en détiennent 50% et les employés 20%. Les 20% restants vont au grand public lors de l’introduction en bourse. Bien sûr, c’est un peu trop simpliste. Par exemple, les fondateurs gardent davantage dans les startup du domaine du logiciel et de l’Internet et moins dans la Biotech et la Medtech. Il pourrait y avoir beaucoup plus à dire, mais je laisse le lecteur se concentrer sur ce qui peut l’intéresser.

D’autres points intéressants sont les suivants:

– L’âge moyen des fondateurs est de 38 ans mais plus élevé en Biotech et Medtech et plus bas dans le logiciel et l’Internet.

– Il faut en moyenne 8 ans pour aller en bourse après avoir levé 138 millions de dollars de capital-risque, dont un premier tour de 8 millions de dollars.

– En moyenne encore, les entreprises ont environ 110 millions de dollars de ventes et sont légèrement rentables, avec 500 employés lors de l’introduction en bourse. Mais là encore, il existe des différences entre logiciels et Internet qui ont plus de ventes et d’employés et des profits alors que en Biotech et Medtech, les revenus et les effectifs sont beaucoup plus faibles et les bénéfices sont négatifs.

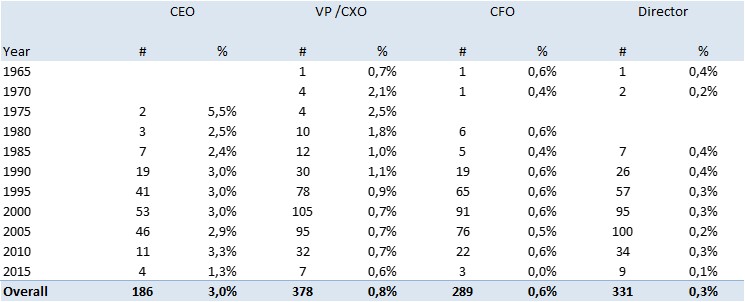

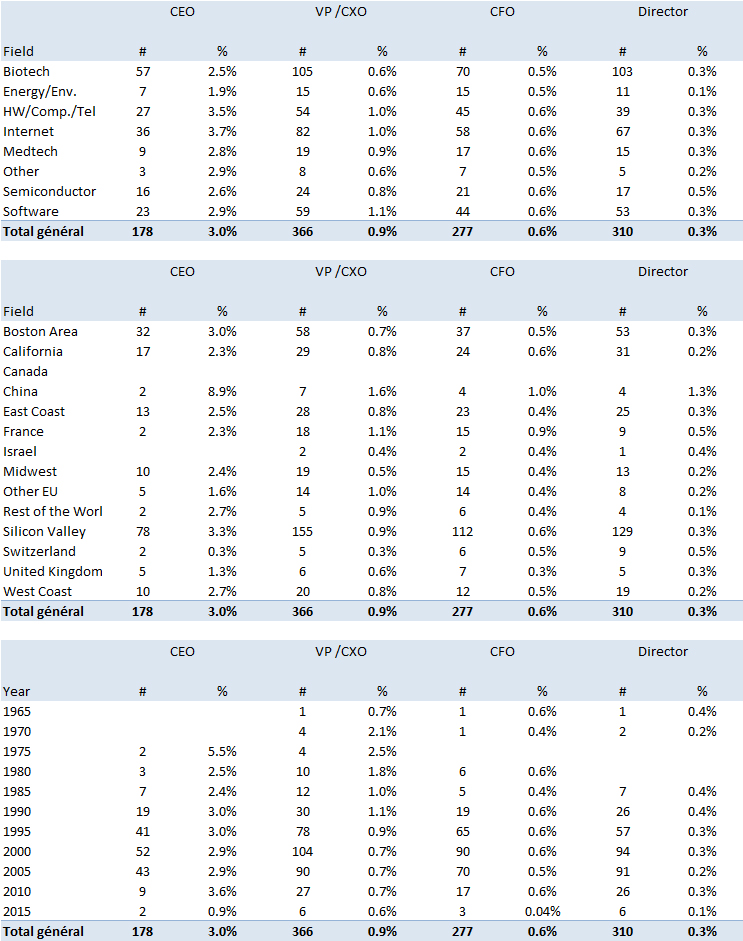

– Le PDG détient environ 3% de la startup lors de la sortie. Ceci représente 4 fois moins que le groupe fondateur et en fonction du moment où elle (même si c’est trop souvent «il») a rejoint la startup, cela signifierait jusqu’à 20% à la création (en supposant que les fondateurs garderaient 80% et alloueraient le delta au PDG)

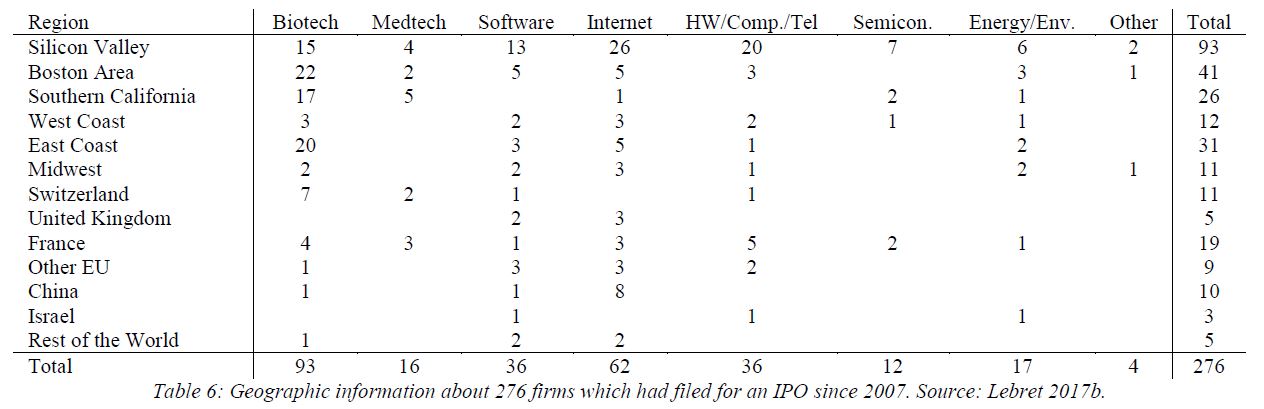

– Les PDG ne sont pas fondateurs dans environ 36% des cas, plus en biotechnologie (42%) et medtech (35%) que dans l’Internet (31%) et le Logiciel (25%), plus à Boston (48%) que dans la Silicon Valley (43%).

– Les vice-présidents et les dirigeants possèdent environ 1% et le directeur financier (CFO) environ 0,6% de la startup.

– Enfin, un administrateur indépendant reçoit environ 0,3% de l’equity à l’introduction en bourse. Si nous considérons à nouveau que les fondateurs sont dilués d’un facteur 8x de 100% à environ 12%, cela signifie qu’un directeur devrait avoir environ 2-3% s’il se joint au début.

– Dans le passé, les universités possédaient environ 10% de la startup lors de la création en échange d’une licence exclusive sur l’IP. Plus récemment, cela a été plutôt 5% non dilué jusqu’à un financement important (série A).

Stanford et les Startups

Stanford fait partie des deux meilleures universités avec le MIT pour la création de startups high-tech. Il n’y a aucun doute à pareille affirmation. Au cours des dix dernières années, j’ai étudié l’impact de cette université qui s’est développée au milieu de Silicon Valley. Après un livre et quelques articles de recherche, voici une sorte de travail de conclusion.

Il y a un peu moins de 10 ans, j’ai découvert Wellspring of Innovation, un site Web de l’Université de Stanford qui liste environ 6000 entreprises et fondateurs. J’ai utilisé cette liste en plus de données que j’avais obtenues de l’OTL, le bureau de transfert de technologie de Stanford ainsi que de certaines données personnelles que j’avais compilées au cours des années. Le rapport Startups and Stanford University, sous-titré « une analyse de l’activité entrepreneuriale de la communauté de Stanford sur 50 ans » est le résultat d’une recherche d’environ 10 ans. Bien sûr, je n’ai pas travaillé tous les jours sur le sujet, mais ce fut un travail patient qui m’a aidé à analyser plus de 5000 startups et entrepreneurs. Il n’y a presqu’aucune anecdote, mais beaucoup de tableaux et de figures. J’ai délibérément décidé de ne pas tirer beaucoup de conclusions car chaque lecteur préférera sans doute une partie à une autre. Les quelques personnes que j’ai contactées avant de le publier ici ont twitté avec des réactions différentes. Par exemple:

An analysis of entrepreneurial activity at Stanford community over 50 years… Interesting! https://t.co/dw6P7ORsf4

— Tina Seelig (@tseelig) 24 août 2017

Interesting to see how @Stanford #health startups compare to IT hw/sw and non-tech startups. Analysis by @hlebret https://t.co/1eVwcFEbRA https://t.co/4A8wQfGVGy

— Marta Gaia Zanchi (@medinnovo) 24 août 2017

Katharine Ku, directrice de l’OTL a mentionné un autre rapport lorsque je lui ai mentionné le mien: Stanford’s Univenture Secret Sauce – Embracing Risk, Ambiguity and Collaboration – La recette secrète d’Univenture de Stanford: embrasser le risque, l’ambiguïté et la collaboration. Une autre illustration de la culture entrepreneuriale de cet endroit unique! Je dois remercier Madame Ku ici encore pour les données auxquelles j’ai pu accéder grâce à elle!

Ce document n’est pas vraiment une conclusion. Il reste encore beaucoup à étudier sur les startups high-tech autour de Stanford. Rien qu’avec ces données. Et plus encore avec des données récentes sans doute. Et je conclurai ici avec la dernière phrase du rapport: « Comment tout cela se développera-t-il à l’avenir est évidemment impossible à prédire. Par conséquent, une analyse revisitée de la situation dans une décennie devrait être très intéressante ».

The Rainforest par Hwang et Horowitt (partie IV) – le capital risque

Après mes notes initiales (partie I), l’importance de la culture (partie II), la recette (partie III) sur The Rainforest de Hwang et Horowitt, voici mes notes finales sur le capital-risque. C’est peut-être leur meilleur chapitre, même si le sujet a produit probablement des centaines de livres et des milliers d’articles… Leur biais (apparent) en tant que capital-risqueur est seulement apparent. Leur description est proche de ce que j’ai vécu, mais je suis peut-être partial également.

Le sous-titre du chapitre est « Big V, Little C » et leur citation pour commencer le chapitre est « si vous voulez gagner de l’argent, faire du private equity. Si vous voulez vous amuser, faites du capital-risque ». Ils empruntent alors à AnnaLee Saxenian: « À Boston, ce sont les entrepreneurs qui s’habillaient bien et qui se montraient à temps pour impressionner les investisseurs. Dans la Silicon Valley, c’était le contraire. » […] « En d’autres termes, l'(a)venture – la startup – est toujours plus importante que le capital, avec un « V » majuscule et un « c » minuscule. » [Pages 218-21]

Ils expliquent pourquoi investir dans l’amorçage et les premières étapes est coûteux pour les capital-risqueurs. « Il est préférable d’acheter une entreprise exceptionnelle à un prix correct qu’une entreprise correcte à un prix exceptionnel. […] Investir plus tôt dans une affaire doit être contrebalancé par un potentiel de retour sur investissement massivement disproportionné. Sinon, cela n’en vaut tout simplement pas le risque. […] Les coûts de transaction réduits en raison de la confiance et des normes sociales rendent le capital-risque en amorçage, à risque très élevé beaucoup plus rentable [dans la Silicon Valley]. » [Pages 228-29]

Dans d’autres domaines, le capital subventionné joue un rôle. Mais cela ne signifie pas que le VC ne doit pas être compris: « Il existe deux façons de créer un fonds de capital-risque. Soit on prend aussi peu que trente minutes pour apprendre. Soit on prend vingt ans ou plus. La formation rapide consiste à apprendre la structuration légale formelle et les processus financiers d’un fonds de capital-risque standard. […] Le cours le plus difficile et le plus long est d’apprendre la dynamique comportementale humaine qui se produit dans et autour des fonds de capital-risque. […] Des questions telles que:

– Comment traitez-vous les autres dans des situations où des erreurs et des échecs se produisent presque tous les jours?

– Comment construire une réputation de confiance, de franchise et d’intégrité lorsque des millions de dollars sont en jeu?

– Quel type de valeur pouvez-vous fournir à un entrepreneur qui connaît probablement beaucoup mieux le business que vous?

– Comment écoutez-vous activement un entrepreneur, puis que voyez au-delà de leurs mots jusqu’aux vrais prospects d’une entreprise?

– Comment savez-vous quand un PDG n’est plus apte à diriger une entreprise?

– Comment aidez-vous une petite société à établir des relations de vie ou de mort avec des clients énormes, puissants ou des partenaires stratégiques? »

Cela me rappelle ce que j’ai appris il y a 20 ans: il faut 5 ans et 10 millions de dollars pour faire un investisseur.

Les auteurs concluent leur chapitre avec le magnifique documentaire SomethingVentured: « [Les VCs] travaillent très dur, ils sont très brillants, ils travaillent ensemble et ils collaborent. Et il y a beaucoup de plaisir dans la réalisation de ces choses ensemble. Je ne pense donc pas que vous devriez sous-estimer combien les gens ont eu du plaisir à faire ce qu’ils ont fait. Je pense qu’ils sont extrêmement fiers, mais quand ils parlent de ces histoires, ils rient, ils sourient. Il y a juste cette excitation et cette énergie pour construire quelque chose. » [Page 242]

Des données sur la structure actionnariale (fondateurs, investisseurs) de 401+ start-up

Je compile régulièrement des données sur les start-up et en particulier sur la manière dont les actions sont attribuées aux fondateurs, aux employés (par le biais de stock options), aux administrateurs indépendants et aux investisseurs (par le biais d’actions privilégiées). J’ai maintenant plus de 400 cas de ce genre (voir ci-dessous la liste complète). Ce qui est intéressant, c’est d’examiner certaines statistiques par géographie, par domaine d’activité et par période de fondation. Les voici:

Il y aurait beaucoup à dire… mais je préfère vous laisser vous faire votre opinion par vous même…

Equity Structure in 401+ Start-ups by Herve Lebret on Scribd