Voici un essai court, dense, convaincant que devraient lire tous ceux que l’innovation intéresse. Le sujet est pourtant complexe, mais l’auteur en donne une vision claire et argumentée. Alors en voici mon résumé ou plutôt des extraits choisis, car il faut aller directement au texte dont la lecture ne prend qu’une heure ou deux !

Un diagnostic

La taxation ?

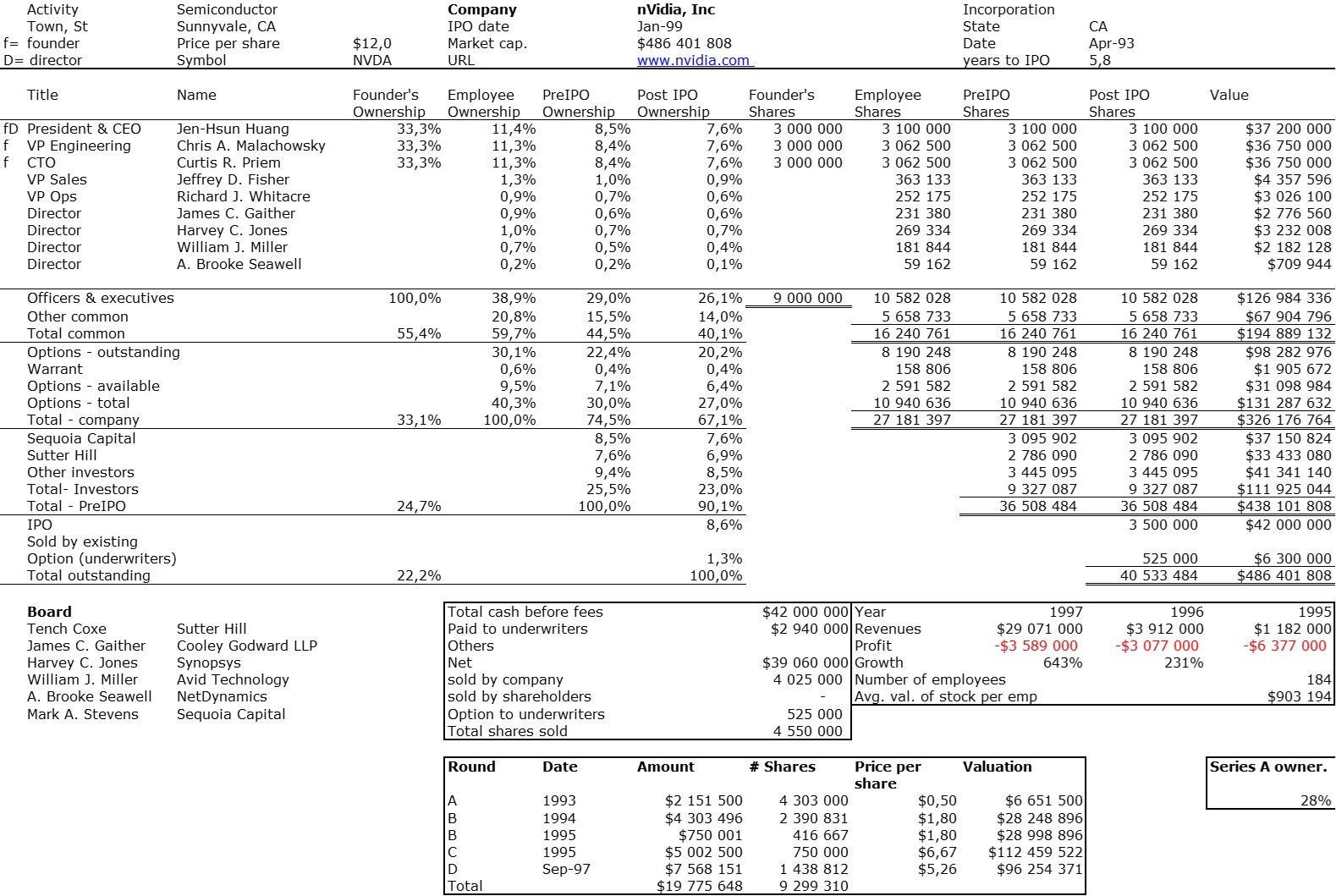

Dans le top 1% de la distribution des revenus, environ 70% des contribuables touchent des revenus issus de l’entrepreneuriat, un chiffre qui augmente encore pour les plus riches, atteignant 85% pour le top 0,1%. [Page 21]

Une liste des individus avec les plus hauts patrimoines est dressée chaque année par le magazine Forbes : moins de 10% des individus apparaissant sur la liste en 1983 y sont encore en 2023. [Page 23]

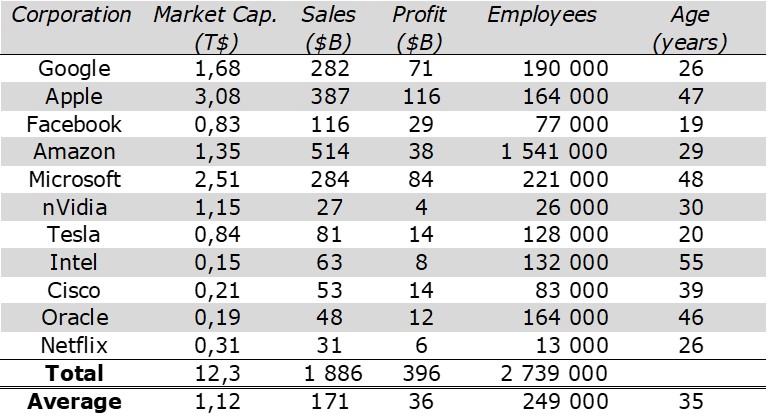

L’auteur n’est pas convaincu que la taxation des riches soit une solution aux inégalités créées. A condition que les incitations et les dynamiques ne favorisent pas in fine une infime minorité [mais la taxation en général reste un sujet d’équité (cf Piketty)]. Les géants de la tech semblent toutefois être devenus des monopoles dangereux car non régulés [page 24]

Sur les dynamiques « darwiniennes » de l’innovation voir aussi un poste plus ancien, La Silicon Valley aura bientôt 65 ans. Devrait-elle être mise à la retraite ?

La globalisation ?

Les entreprises qui automatisent augmentent leurs effectifs salariés. [Page 28] Bien sûr, ce résultat ne reflète que des tendances moyennes et ne signifie pas qu’il n’y ait pas d’effets négatifs sur l’emploi pour certaines technologies. Par exemple, les innovations organisationnelles dans la logistique tendent à réduire les besoins en main d’œuvre. Mais il est bien difficile d’identifier de tels cas avec certitude ; et, en moyenne, l’effet sur l’emploi est bien positif. [Page 30]

L’innovation pour qui ?

Du fait de la hausse de inégalités aux Etats-Unis depuis les années 1970, la taille du marché des produits consommés par des ménages aisés s’accroit plus vite, et c’est par conséquent sur ces marchés que les innovateurs focalisent leurs efforts. […] Dans une économie où le pouvoir d’achat des plus modestes stagne, ce qui a été le cas de l’économie américaine pendant des décennies, les plus modestes ne voient jamais la couleur de ces innovations [Page 35]

Le ruissellement des innovations génératrices de pouvoir d’achat dans toute la société n’a rien d’automatique : il dépend des incitations économiques. […] En l’absence d’un marché solvable, il n’y aura pas d’innovation, alors que faire ? [Page 37]

Quelques boussoles

La taille du marché

On estime qu’une hausse de la taille du marché de 10% induit une baisse des prix de 3% pour les consommateurs. [Page 42]

La sociologie des innovateurs

L’idée innovante ou entrepreneuriale naît souvent en faisant directement l’expérience d’un besoin ou d’un problème à résoudre. Si ceux qui innovent ne sont pas représentatifs de la société dans son ensemble, les innovations sont biaisées en faveur d’une minorité, celles des privilégiés qui innovent. [Page 43] Et de citer les exemples de Louis Braille et de Joséphine Cochrane.

Aux Etats-Unis, les individus dont les parents sont dans le top 1% de la distribution des revenus ont une probabilité dix fois plus élevée de devenir innovateurs. […] Il n’y a pas d’innovateur self made : le milieu social joue à plein. […] Même chose en France pour les individus qui deviennent ingénieurs-docteurs ou chercheurs-docteurs. [Page 44]

Les innovateurs se tournent vers les consommateurs qui leur ressemblent. [Page 46]

En matière d’innovation, le champ de l’action publique est immense. [Page 48] La politique d’innovation a fait la part belle au financement de l’innovation, avec des crédits d’impôt et des subventions directes […] A contrario, l’investissement dans l’éducation et la recherche publique a eu tendance à décliner. […] Les Etats dépensent relativement peu en matière d’innovation. La politique d’innovation consiste en une dizaine de milliards d’euros. Sur ces 10 milliards annuels, le dispositif le plus important est de très loin le crédit d’impôt recherche (CIR), d’un montant de 7 milliards. [Page 51] Malgré de nombreuses analyses attestant de sa faible efficacité, le CIR reste aujourd’hui l’instrument principal. [Page 52]

Notons au passage que ce processus ne s’accompagne pas d’un débat citoyen. […] C’est un processus en petit comité associant des hauts fonctionnaires, quelques hommes politiques et quelques capitaines d’industrie, dont la sociologie est tout aussi sélective que celle des innovateurs, c’est-à-dire peu représentative de la population dans son ensemble. [Page 52]

L‘éducation

X. Jaravel consacre un long chapitre à l’importance de l’éducation dans toutes ses dimensions pour les moins privilégiés comme pour les plus hauts potentiels, dans les sciences aussi bien que les compétences comportementales, pour combattre tous les biais de la sociologie des innovateurs qui sont en gros des hommes blancs d’âge mur [page 47]

Par exemple, ceux qui excellent aux Olympiades internationales de mathématique n’auront pas toujours la possibilité de faire un doctorat, faute d’opportunité dans leur pays. C’est autant de chercheurs et d’innovateurs perdus. [Page 53] Avec la référence “Invisible geniuses : could the knowledge frontier advance faster?”

L’éducation produit ses effets à long terme, ce qui ne retient pas l’attention des plus pressés, obnubilés par d’autres priorités plus court-termistes. [Page 56]

Dans son chapitre 4, l’auteur explique son scepticisme sur la taxation des riches, l’instauration d’un revenu universel, la taxation des robots, le protectionnisme ou la planification, tout en nuançant son propos, tant il sait qu’agir sur un système complexe peut avoir des effets difficiles à mesurer. A nouveau il exprime les angles morts de telles décisions, en raison de processus très technocratiques d’une part, peu efficaces d’autre part, surtout si elles ne sont pas évaluées a posteriori et enfin parce qu’une part trop belle est donnée aux projets innovants plutôt qu’à l’éducation et la formation. [Pages 68-70]

A la recherche des Marie Curie perdues

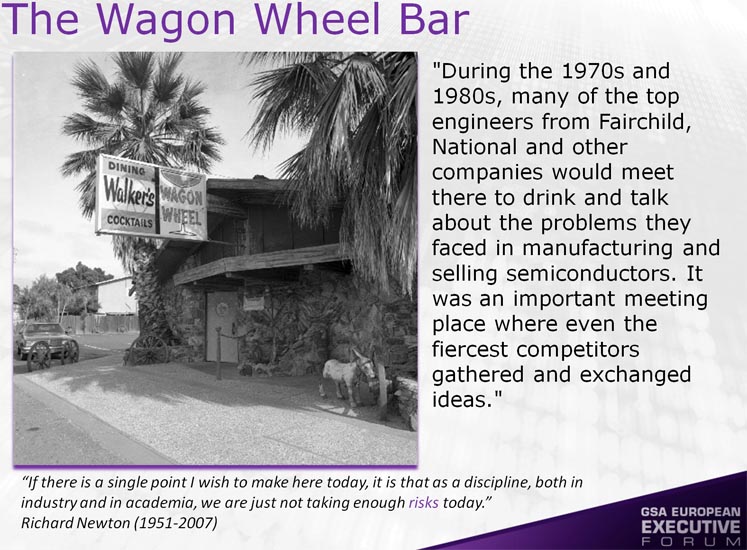

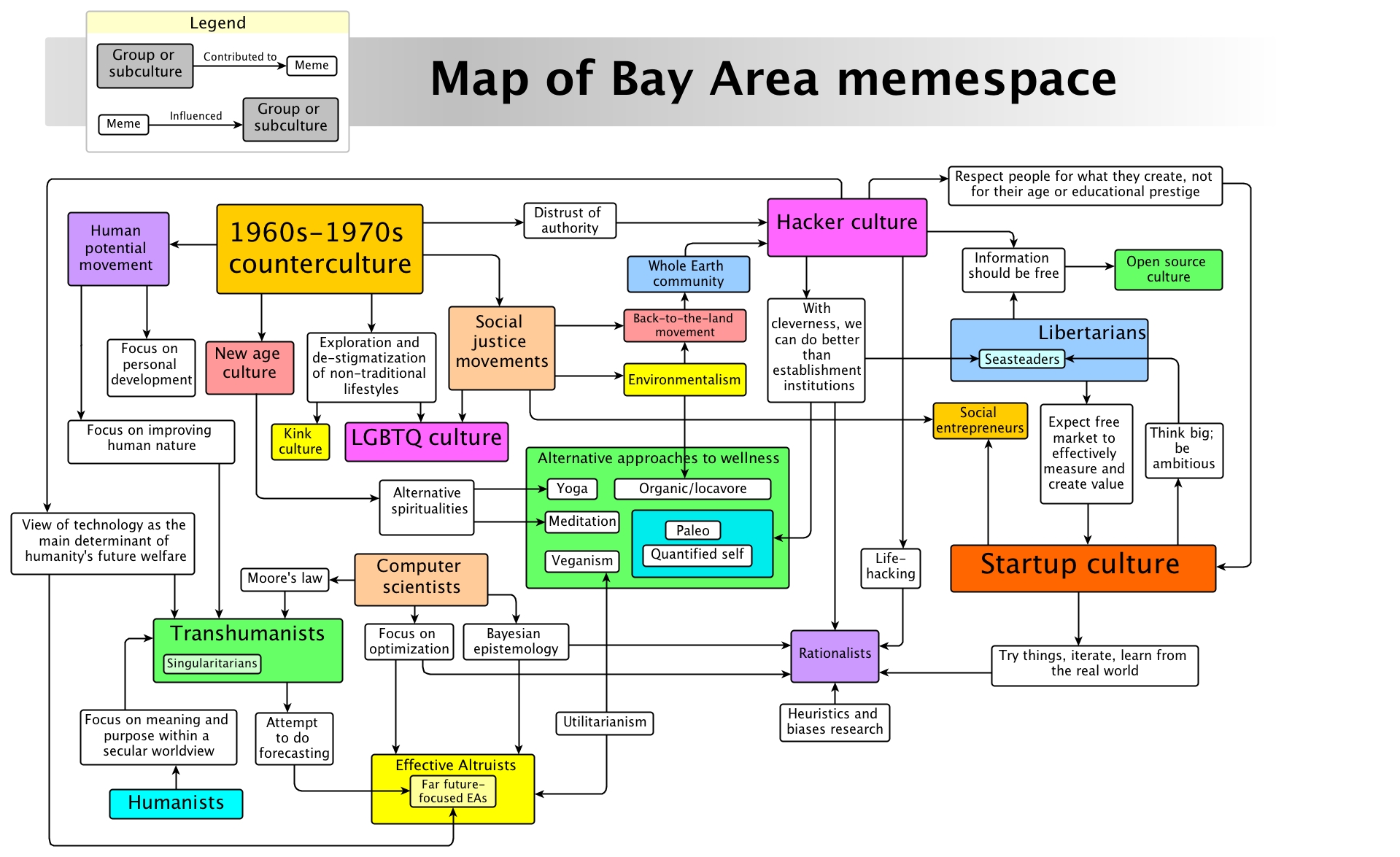

Il existe des clusters d’innovation, pas seulement du point de vue de la production des innovations, mais aussi s’agissant des origines de la nouvelle génération d’innovateurs. [Page 74] Ceux qui ont le plus de chance de devenir innovateurs dans la tech sont ceux qui ont passé le plus de temps dans la Silicon Valley, comme s’ils étaient imprégnés du milieu et se projetaient dans ces carrières. [Page 76] Ce qui me fait penser à combien de Robert Noyce, issu d’une petite ville du midwest américain en comparaison des Steve Jobs et autres Larry Page.

Atteindre une parité parfaite entre femmes et hommes dans l’accès à l’innovation permettrait d’augmenter le taux de croissance de la productivité du travail de 1% à 1,80%. [Page 78] On obtient des effets tout aussi importants lorsqu‘on analyse une situation hypothétique dans laquelle les individus issus de milieux défavorisés (plutôt que les femmes) ne feraient plus face à aucune barrière dans l’accès aux métiers de l’innovation et de la science. [Page 79]

Il est également instructif d’apprécier les effets d’une politique très ciblée qui, par hypothèse, parviendrait à la parité parmi le top 1% des individus classés selon leurs aptitudes pour l’innovation. Dans le modèle macroéconomique, les innovations les plus importantes viennent d’un petit nombre d’innovateurs (ce qui est cohérent avec les données sur l’extrême concentration […] des levées de fonds des start-ups.) [Page 79]

Les pages suivantes sont consacrées à l’impact de la sensibilisation dans les écoles, sujet tout aussi passionnant. Les femmes sont largement sous-représentées dans les filières scientifiques en France, ce qui explique un tiers de l’écart de salaire entre femmes et hommes, qui s’élève à environ 15% (à temps de travail identique). [Page 83]

X. Jaravel insiste donc sur l’importance de l’investissement dans l’éducation en insistant sur la parité et l’égalité territoriale [Pages 85-6]. L’auteur s’inquiète de la dégradation de l’éducation. Aussi bien dans le basique « lire, écrire compter » que sur les meilleurs : En 2017, seuls 1% des élèves parviennent au niveau du top 10% de 1987. [Page 91]

Trois principes d’action

– On sait bien qu’il n’existe pas de dispositif unique au pouvoir magique, mais que c’est plutôt la conjonction de dispositifs qui permet de changer la donne.

– Il ne faut en aucun cas laisser de côté les filières techniques.

– Plusieurs réformes pourraient être spécifiquement envisagées dans leur lien avec l’innovation et l’entrepreneuriat. Par exemple des cours d’initiation à l’entrepreneuriat et à l’innovation au lycée, et renforcer l’enseignement sur l’usage des nouvelles technologies.

Démocratiser l’innovation

X. Jaravel rappelle en fin de son essai deux angles morts : un penchant technocratique (laissant peu de place aux citoyens) et un recours limité à l’évaluation. Il est important de déterminer si un dispositif crée des effets d’aubaine ou est vraiment efficace. Ainsi une étude américaine a montré que certaines subventions constituaient un effet d’aubaine pur et simple lorsque les technologies subventionnées étaient déjà mûres [alors qu’] à l‘inverse les subventions pour les start-ups en tout début de vie, notamment pour réaliser des prototypes avaient un fort effet d’entrainement. [Page 110]

L’auteur termine avec trois priorités :

– Une politique éducative, qui suscite des vocations

– Ne pas céder à la tentation protectionniste

– Favoriser une participation active des citoyens

Avec le constat que l’innovation ne ruisselle ni des entrepreneurs les plus géniaux ni du sommet de l’Etat. L’innovation est toujours collective, elle infuse lentement, dans le « rhizome » de l’innovation [Page 115]

Je doute que le lecteur pressé comprendra grand chose à ces notes, et l’auteur indique aussi que ce même lecteur pourrait sauter directement à la conclusion de son essai. Il faut vraiment lire l’essai en entier même si je doute que les décideurs souvent mentionnés dans Marie Curie habite dans le Morbihan – Démocratiser l’innovation prendront le temps d’appliquer les recommandations, en admettant qu’ils les lisent. Mais il faut rester optimiste !