Je suis régulièrement les publications de Serge Kinkingnéhun dont je note les affirmations fortes telles que « I apply the properties of the cockroach to startups to make them invulnerable » alors j’ai parcouru avec délice son récent livre La stratégie du Cafard, dont le sous-titre est aussi fort : « Cafard peut-être, mais je crée des startups rentables »

Alors pourquoi aimer tant les cafards (plutôt que les licornes) ? L’auteur fait référence a un article de Catarina Fake datant de septembre 2015 : The Age of the Cockroach dont je traduis un bref extrait : Une épidémie arrive qui va tuer les licornes. Des valorisations gonflées et insoutenables, un marché boursier fragile, une Chine faible et les conséquences d’un enthousiasme excessif sont tous des signes d’inévitabilité. Qui survivra ? Comme toujours, les Cafards moins glamour, mais très robustes.

Il aurait pu citer Paul Graham qui dès 2008 écrivait sur son blog : Heureusement, la manière de protéger une start-up contre la récession est de faire exactement ce que vous devriez faire de toute façon : la gérer au moindre coût possible. Depuis des années, je dis aux fondateurs que la voie la plus sûre vers le succès est d’être les cafards du monde de l’entreprise. La cause immédiate du décès dans une startup est toujours le manque d’argent. Ainsi, moins votre entreprise coûte cher à exploiter, plus il est difficile de la tuer. Et heureusement, gérer une startup est devenu très bon marché. Une récession la rendra encore moins coûteuse. Et à ce sujet, le fondateur d’AirBnB était fier d’être traité comme tel par le fondateur de YCombinator : Étonnamment, Paul [Graham] nous avait dit : « Si vous parvenez à convaincre les gens de payer 40 dollars pour une boîte de céréales à 4 dollars, vous pourrez peut-être inciter des étrangers à rester chez d’autres étrangers. » Il aimait aussi le fait que nous soyons résilients, nous traitant de « cafards ». Au milieu d’un hiver nucléaire d’investissement, il croyait que seuls les cafards survivraient, et apparemment, nous en faisions partie. Plus ici.

Serge Kinkingnéhun dédie son livre à tous les entrepreneurs qui veulent rester libres ! en ajoutant Vivre libre ou mourir. Veut-il indiquer qu’être un cafard est une manière d’être heureux parce qu' »invulnérable » ? L’auteur rappelle avec pertinence un certain nombre de fondamentaux de l’entrepreneuriat. Son chapitre 2 est intitulé Une startup c’est d’abord une entreprise [Page 20]. Pourtant ce n’est pas exactement ce que Steve Blank explique ici. Qu’une startup soit une entreprise ou une entreprise en devenir, il y a un consensus sur la nécessaire survie de l’organisation et que sa nourriture principale est l’argent dont l’usage doit être optimal.

Serge Kinkingnéhun donne une multitude d’excellents conseils tels que la réponse au titre du chapitre trois Quand démarrer sa startup ? [Page 103] : le plus tard possible, c’est à dire lorsque des rentrées d’argent exigent la création d’un compte en banque. Il explique Comment vendre sans produit ni service (Page 27]. Il explique aussi Comment trouver des financements non dilutifs [Page 129] Et de citer de nombreux exemples tels que KFC, Free de Xavier Niel, MailChimp, CoolMiniOrNot (CMON) pour ce qui est de la stratégie de crowdfunding pour cette dernière.

Je ne dois pas donner l’impression d’une fascination démesurée pour les cafards. En effet ! Le livre reste très focalisé sur une situation particulière et bien française; à savoir que la puissance publique à coup de subventions (les bourses multiples) et de fiscalité favorable (le Crédit Impôt Recherche par exemple) permet la survie des entreprises. Je ne suis pas sûr qu’elle favorise la croissance, même lente. De plus les exemples donnés sont toujours fascinants mais pas forcément exemplaires. Cmon, Mailchimp, Free semblent avoir été possibles parce que les fondateurs avaient (eu) une activité entrepreneuriale facilitant le lancement de la nouvelle. Le monde de l’alimentation et ou de la grande distribution montre une très grande proportion d’entreprises non cotées comme indiqué sur Wikipedia, entreprises qui à leur manière ont sans doute commencé comme les cafards de Serge Kinkingnéhun.

En réalité les entrepreneurs sont souvent des cafards. Dans la high-tech, il n’y a pas eu que MailChimp. Il y a eu GoDaddy, Navision, ou plus célèbre encore Oracle ou Microsoft, des entreprises qui ont pu croître de leurs revenus sans faire l’usage de levées de fonds (ou très faibles). Il ne fait aucun doute qu’il s’agit bien de la manière la plus solide de croître. Je ne suis pas convaincu que toute la technologie mondiale aurait pu arriver à ce stade sans le modèle particulier du capital-risque dont l’auteur montre bien les limites. Les investisseurs sont impatients, parfois incompétents. Il vaut donc mieux savoir avec qui on traite et comment.

Mais je reste prudent sur le fait que l’inventivité et la frugalité seraient des alternatives exclusives aussi prometteuses que ce que le capital-risque a apporté au monde de la technologie depuis une cinquantaine d’années. Le VC a une histoire et une raison d’être. Il a des excès aussi. Mais je continue à penser que son existence découle d’une nécessité de trouver un moyen de lancer une entreprise avant que les revenus des clients soient envisageables. Intel, Apple, Google sont sans doute nés de cette contrainte. L’inventivité et la créativité ont fait aussi partie de leur histoire. Je ne suis donc pas convaincu que l’on puisse systématiquement créer des startup rapidement rentables.

(Et autre parenthèse qui mériterait un article, j’aime tout aussi peu les licornes qui sont le résultat d’une déviance du monde du financement des startups, par l’arrivée d’acteurs exubérants qui ont oublié ou ne connaissaient pas les règles du financement des startup, basées en effet sur l’inventivité et la frugalité… c’est un autre sujet. Vous pouvez par exemple aller sur How Venture Capitalists Are Deforming Capitalism.)

Autre nuance d’importance : je ne suis pas entrepreneur et Serge Kinkingnéhun l’est. Il n’y a sans doute pas non plus une seule typologie d’entrepreneurs comme l’auteur l’indique. Ce qui est important est que les actes soient en harmonie avec la personnalité, les ambitions, les intentions des acteurs.

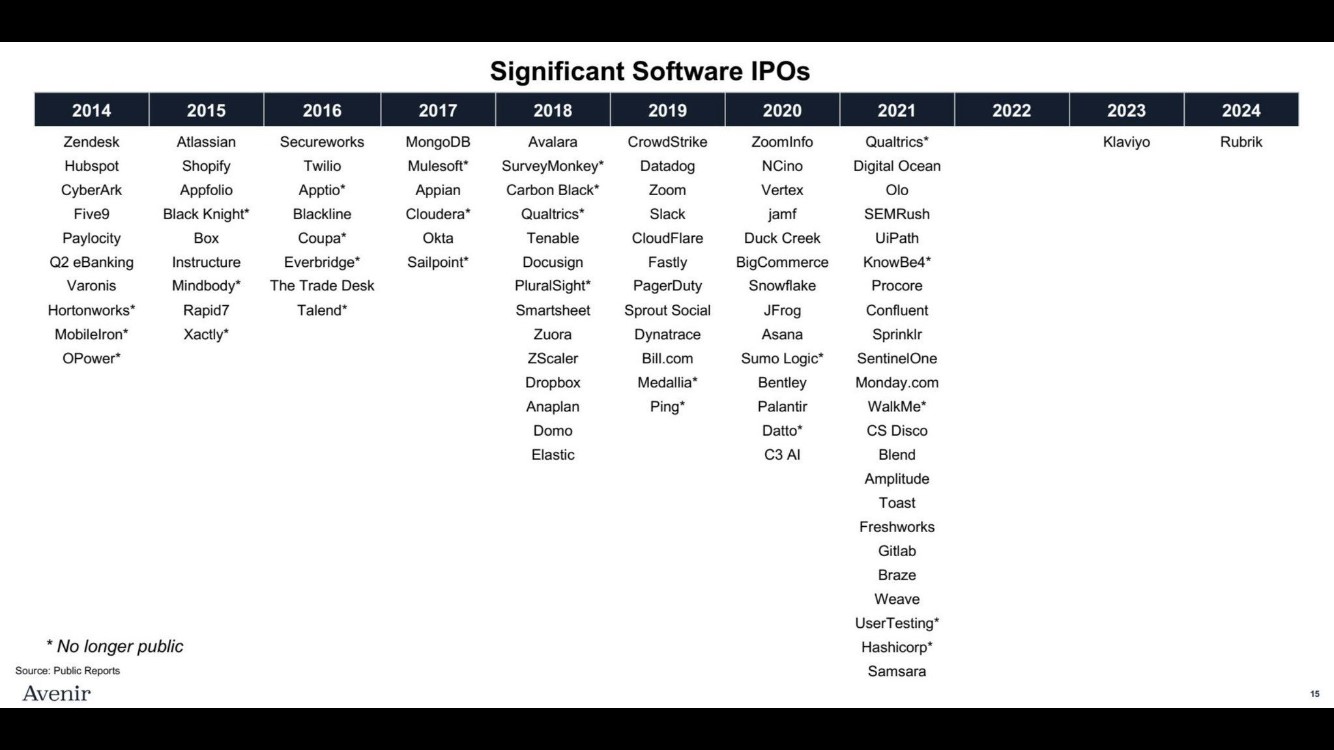

PS: Dans un article sur LinkedIn, l’excellent et drôle Michael Jackson mentionne la rareté des IPOs dans le logiciel depuis quelques années.

Les raisons d’une telle rareté ont à voir avec le financement des startups et les modes de sortie sur les marchés tels que le Nasdaq. Il serait intéressant de vérifier combien d’entre elles furent des cafards. je n’ai pas la réponse. D’une manière plus large, j’ai noté que sur les plus de 900 startup dont j’ai recréé la table de capitalisation, seules 6 n’avaient pas levé de fonds auprès d’investisseurs privés.

C’est un très bon résumé et une critique juste, même si je pense que les startups peuvent bénéficier d’autres voies pour financer leur développement sans faire appel un VCs.

« Vivre libre ou mourrir », c’est pour rester libre de ses choix stratégiques, sans l’interférence d’investisseurs qui ont des objectifs à court~mohen terme.

Avec plaisir pour échanger sur ces thème ,😊