Un nouveau et intéressant rapport sur les startup suisses vien d’être publié par Startupticker, le Swiss Startup Radar.

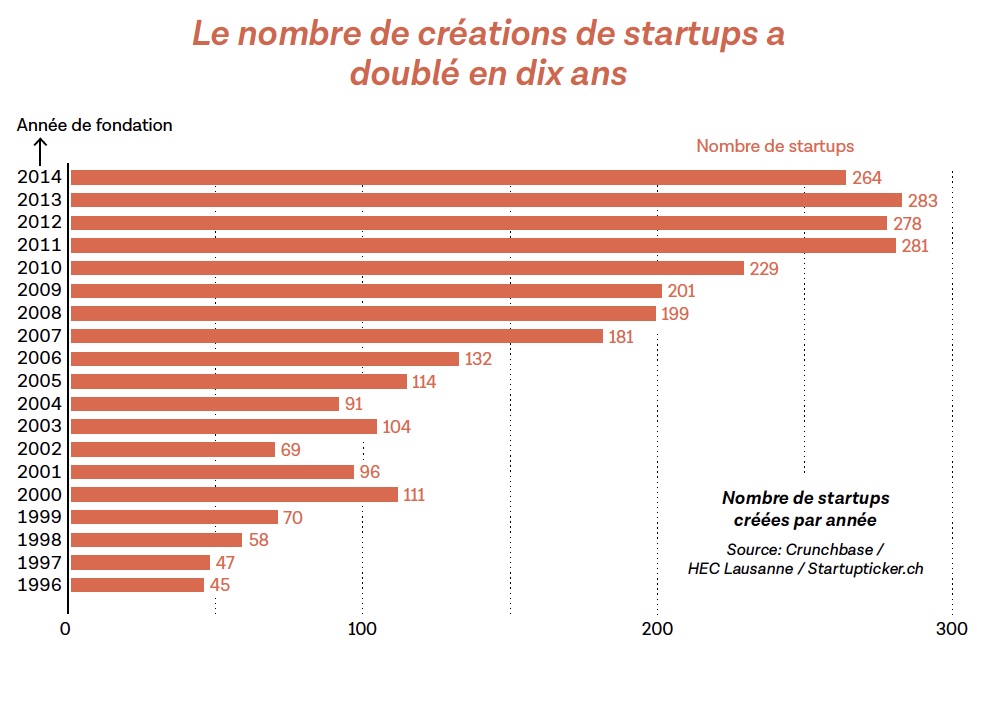

On y voit une information assez nouvelle, le nombre de startup créées par an, environ 300,

Des témoignages intéressants également:

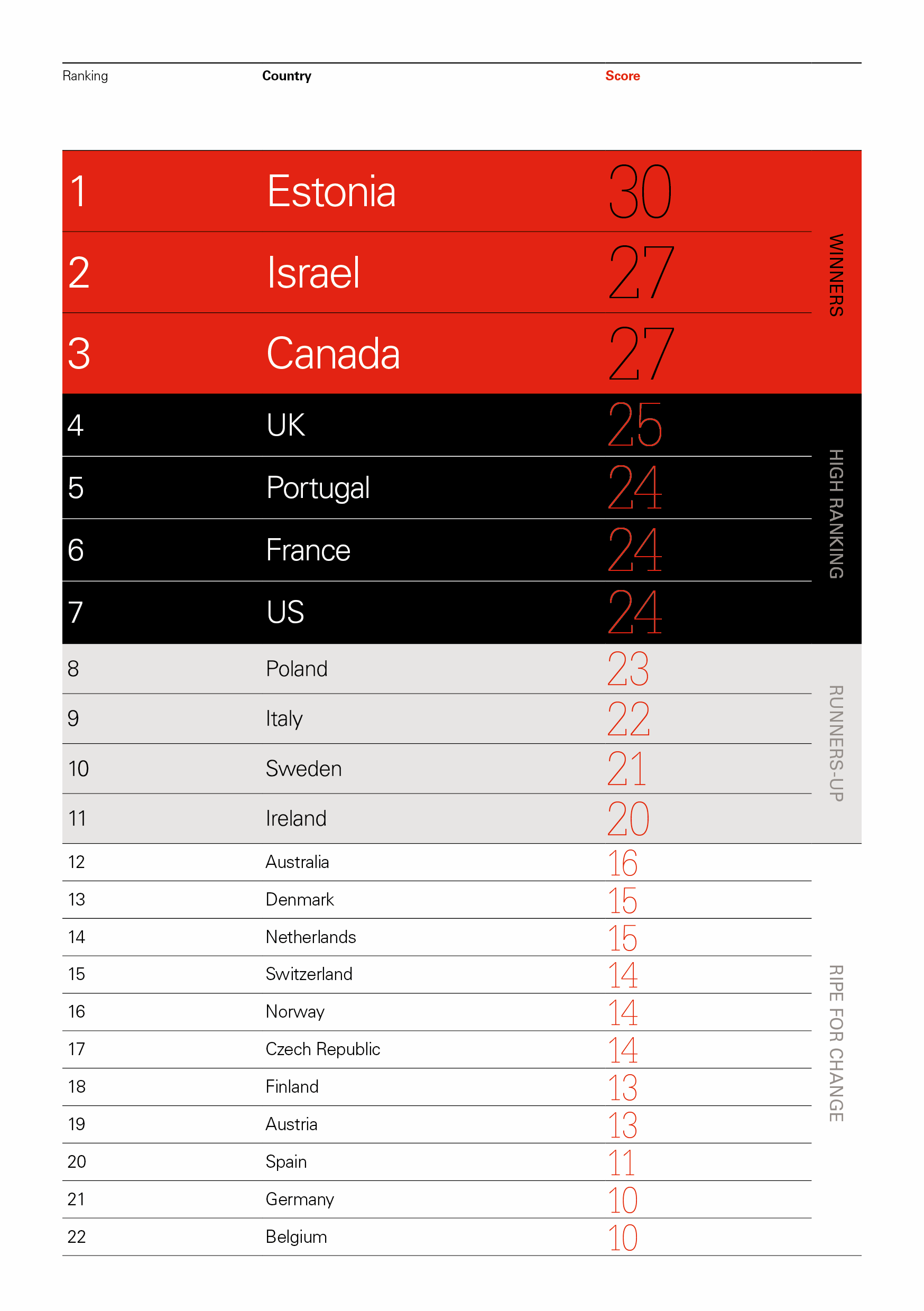

Est-ce à cause des conditions-cadres, comme on le dit souvent? (Page 48)

Non, le cadre réglementaire et fiscal de la Suisse est de premier ordre. Mais j’identifie deux lacunes. D’abord, il manque de structures destinées aux entrepreneurs qui ne font de la haute technologie. Ensuite, nous ciblons essentiellement les jeunes alors que des personnes d’autres classes d’âges aussi lancent des entreprises.

Les moyens financiers mis à part, quelles sont les autres différences entre les deux écosystèmes? (Page 57)

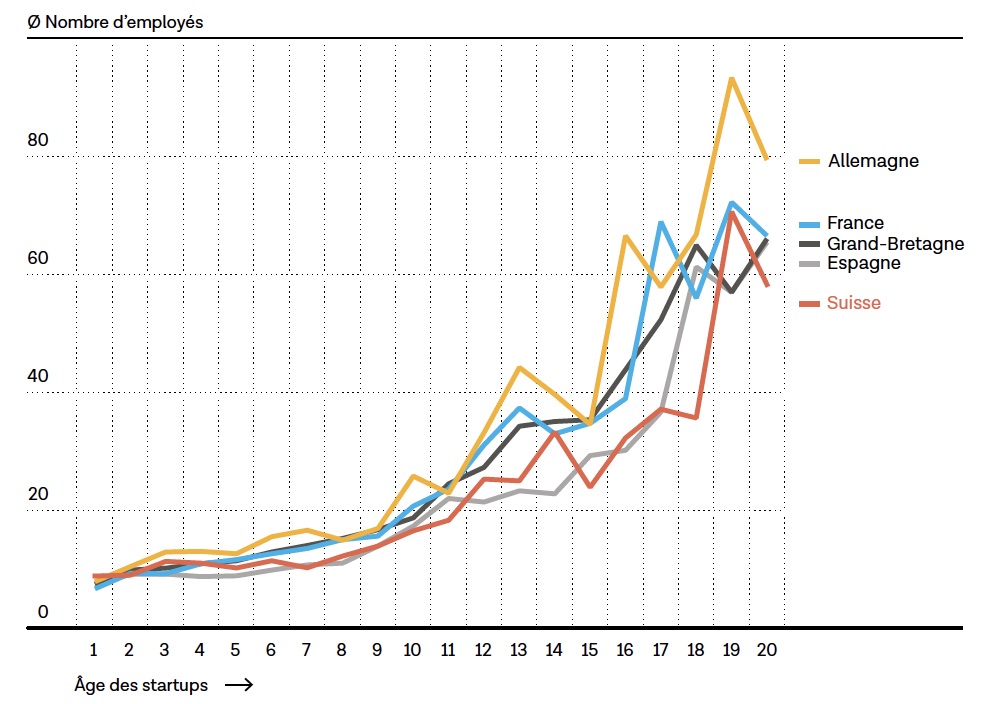

En Suisse, j’observe un focus sur ce qu’on appelle le taux de survie. Les startups sont soutenues si elles disposent de garanties – par exemple sous forme de brevets – et si elles sont prudentes. C’est pourquoi 8 startups de l’EPF de Zurich sur 10 sont encore actives cinq ans après leur création. En Israël, par contre, on accorde davantage d’attention à l’impact économique. Ce qui compte, c’est la perspective de croissance et la création d’emplois.

Les investisseurs sont davantage conscients du fait que financer des startups peut entraîner des pertes. C’est flagrant dans le capital d’amorçage. En Suisse, on présente des projets avec des plans d’affaires détaillés, des présentations PowerPoint et des projections de ventes jusqu’en 2023. En Israël, cette paperasserie a largement disparu. Les Business Angels et professionnels du capital-risque admettent qu’il ne peut y avoir de sécurité absolue.

Dans un article de Techcrunch, 30 European startup CEOs call for better stock option policies, on y parle aussi des lacunes dans les conditions cadres en Suisse:

avec les recommandations suivantes:

1- Créer un système de stock-options ouvert au plus grand nombre de jeunes entreprises et d’employés, offrant un traitement favorable en termes de réglementation et de fiscalité. Concevoir un modèle basé sur les modèles existants au Royaume-Uni, en Estonie ou en France pour éviter toute fragmentation et complexité supplémentaires.

2- Autoriser les startup à émettre des stock-options sans droits de vote, afin d’éviter d’avoir à consulter un grand nombre d’actionnaires minoritaires.

3- Reporter l’imposition des employés au moment de la vente des actions lorsque les employés reçoivent un avantage en espèces pour la première fois.

4- Autoriser les startups à émettre des stock-options sur la base d’une «évaluation de la juste valeur du marché» (Fair market value), ce qui dissipe les incertitudes fiscales

5- Appliquer des taux d’imposition sur la base du gain en capital (ou mieux) pour la vente d’actions des employés.

6- Réduire ou supprimer les impôts sur les sociétés associés à l’utilisation de stock-options.